「新NISAで高配当株がいいって聞くけど…結局どれを選べばいいの?」

「利回りが高い=お得?でも、なんだか不安…」

そんな風に検索してこの記事にたどり着いたあなたは、

「将来のためにお金を増やしたい」「できるだけ損はしたくない」

そう思っているのではないでしょうか?

新NISAは“利益が非課税になる”という魅力的な制度。

でも、その枠をどう使うかで、将来の安心感が大きく変わります。

高配当株は、配当金という形で“定期的なおこづかい”が得られる、いわば不労所得の入り口。

でも一方で、「利回りが高ければいい」という単純なものでもありません。

この記事では、投資初心者の方でも安心して始められるように、

✔ 配当利回りの見方

✔ 増配が続く“育つ配当株”の選び方

✔ 長く持ちたい銘柄の見極め方

をやさしく解説します。

「とりあえず高配当だから買ってみた」から一歩進んで、「納得して選んだ株で、毎年配当が届く」という投資スタイルへ。

新NISAという限られた非課税枠だからこそ、後悔のない一歩を踏み出せるようにお手伝いします。

このページで、あなたの投資が“安心と自信”につながるヒントが見つかればうれしいです。

【この記事を読んでわかること】

・高配当株の基本と配当金の仕組み

・新NISAで高配当株に投資するメリット・デメリット

・新NISAで配当金を非課税で受け取るためのポイント

・高配当株を選ぶ際に注目すべき4つの基準(利回り・増配・配当性向・分散)

・長期保有にも安心な新NISA向け高配当株5銘柄

・高配当株投資におすすめのネット証券3社

泉

🟢プロフィール

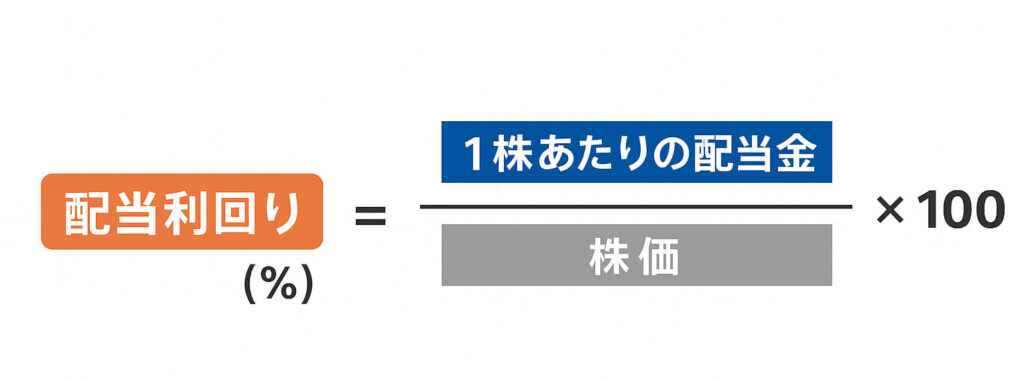

FP1級・宅建・キャリアコンサルタント資格を保有。

株式投資歴8年、新NISAを実践中。

つみたてNISAでコツコツ積立を続けてきた経験から、

新NISAでも初心者が安心して始められるヒントを紹介しています。

「はじめての資産づくりをやさしくサポート」を大切にしています。

この記事は新NISAを活用した株式や投資信託の投資情報の提供も行っていますが、特定の投資手法を推奨するもの、またその有用性を保証するものではありません。

新NISAを含む投資や資産運用には一定のリスクがともないます。運用によって生じた利益・損失について、筆者は一切責任を負いません。

投資や資産運用は必ず、ご自身の責任と判断のもとで行うようにお願いいたします。

1. 新NISA活用の前に高配当株の基本を確認

まずは「高配当株ってそもそも何?」という疑問をクリアにしましょう。

泉

泉配当の仕組みや、高配当株の基本を知ることで、新NISAでの投資判断も的確になります。

配当金の意味と仕組みをカンタンに理解しよう

高配当株を理解する前に、まずは「配当金」の基本をおさえておきましょう。

仕組みがわかると、高配当株の魅力やリスクもぐっと見えてきます。

配当金とは、企業が出した利益の一部を株主に分配するお金のこと。

決算などで利益が出た際に「株を持ってくれてありがとう」の意味を込めて支払われます。

支払いは年1〜2回が一般的で、受け取る金額は保有株数に応じて決まります。

配当を得るには「権利確定日」に株を持っている必要があり、実際の入金はその2〜3ヶ月後が目安です。

ただし、配当金は企業の業績や方針によって出ないこともあります。

「必ずもらえる」とは限らない点に注意が必要です。

なお、似た言葉に「分配金」がありますが、こちらは投資信託から支払われるもので仕組みが異なります。

こうした配当金の基本を知っておくと、新NISAの非課税メリットもより効果的に活かせます。

株を持っているだけでお金がもらえる…夢のようだけど、仕組みを理解するのが第一歩よ。

利益が出たら、おすそわけしてくれるってことなんだね!

高配当株とは何か

高配当株とは、株価に対して配当金の割合が高めの株式のことを指します。

目安としては「配当利回り3%以上」が一つの基準です。

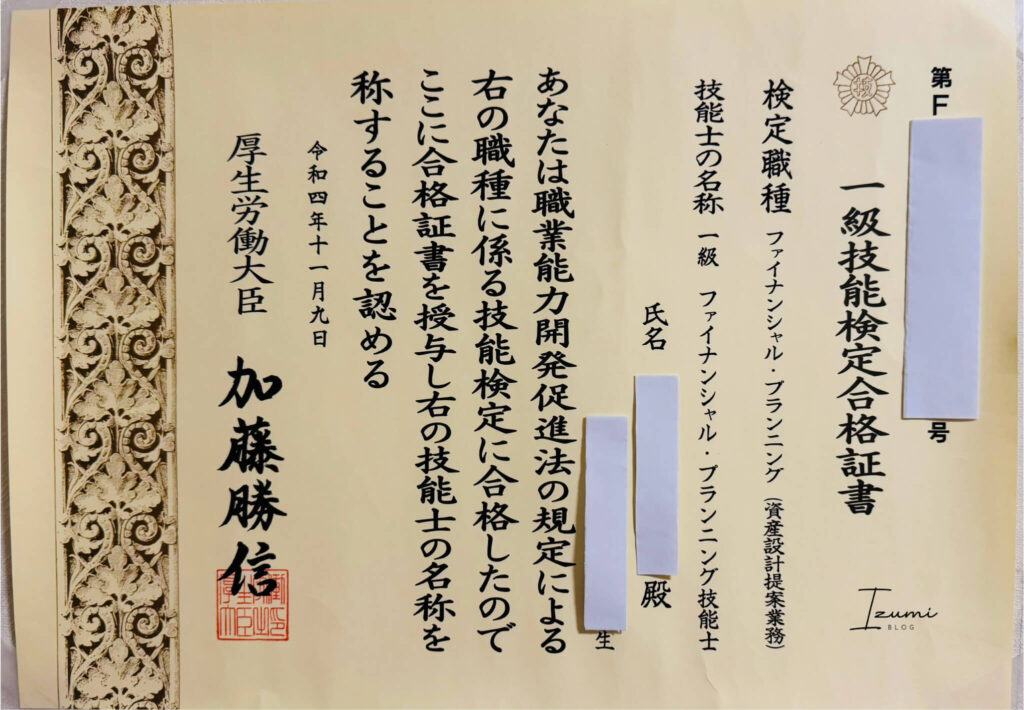

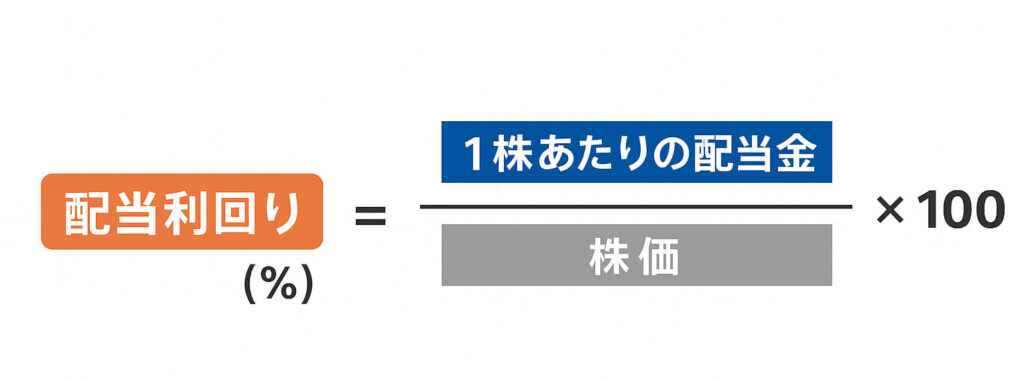

配当利回りとは、「1株あたりの年間配当金」を「現在の株価」で割って求める指標で、株を買うことでどれくらいのリターンが得られるかを表します。

【配当利回りとは】

たとえば、1株あたり50円の配当金がもらえる株を1,000円で買った場合、配当利回りは5%(50円 ÷ 1,000円 × 100)になります。

この利回りが高いほど、同じ投資額に対して多くの配当が得られるということになるため、「効率よくお金を生み出す株」として注目されやすいのです。

銀行預金の金利が0.200%前後と依然として低水準にある今、配当利回り3%以上の株は魅力的な選択肢といえるでしょう。

高配当株は、安定した“おこづかい”を受け取れる感覚。じっくり育てたい人に向いているわ。

銀行に預けるよりも、お金が働いてくれるんだね!

2. 知っておきたい新NISAと配当金の関係

新NISAは「非課税で運用できる」のが最大の魅力ですが、その恩恵をしっかり受けるためには制度の仕組みを理解しておくことが重要です。

特に高配当株に投資する際は「受け取り方法」や「枠の違い」に注意が必要です。

新NISAで受け取る配当金は非課税扱い

新NISA口座で得た配当金は、原則として非課税で受け取れます。

通常、配当金には約20.315%の税金がかかりますが、新NISA口座を活用すればその分がまるごと手元に残ります。

仮に年間10万円の配当がある場合、課税口座では2万円ほど引かれますが、新NISAなら満額受け取れるのです。

ただし、米国株などの海外銘柄では、現地で源泉課税(例:10%)が行われるため、日本側での非課税制度があっても回避できない点は押さえておきましょう。

非課税の恩恵を最大化するには、配当収入が多い人ほど新NISAの活用価値が高まります。

配当金が“まるごと手取り”になるのが新NISAの強み。税金の差は意外と大きいわ。

もらえる配当がまるっと自分のものになるって、なんか得した気分だね。

新NISAで株式投資ができるのは成長投資枠だけ

新NISAには「つみたて投資枠」と「成長投資枠」の2種類があります。

【新NISAの比較表】

| 区分 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | |

| 非課税保有限度額 | 合計1,800万円(※成長投資枠は1,200万円まで) | |

| 口座開設期間 | 恒久化 | |

| 投資対象商品 | 長期の積立・分散投資に適した投資信託 | 上場株式・ETF・一部の投資信託(条件あり) |

| 対象年齢 | 18歳以上 | |

このうち、個別株やETFなどの株式投資ができるのは「成長投資枠」に限られます。

年間240万円、生涯1,200万円まで非課税で保有できるこの枠を活用することで、高配当株からの収入を効率よく受け取ることが可能になります。

一方で、「つみたて投資枠」は長期の積立向けに設計されており、金融庁が指定した投資信託しか選べません。

高配当株は「成長投資枠」で運用することが前提です。

高配当株に投資したいなら、“成長投資枠”を選びましょう。つみたて枠では買えないわ。

“枠の使い方”って意外と大事なんだね。ちゃんと確認しなきゃ!

受け取りは「株式数比例配分方式」が必須

新NISAで配当金を非課税で受け取るためには、「株式数比例配分方式」に設定する必要があります。

これは、証券会社の口座で保有株数に応じて自動的に配当金が入金される仕組みです。

他の方式(登録配当金受領口座方式や配当金領収証方式など)を選んでしまうと、新NISA口座でも課税対象になるため注意が必要です。

証券会社のマイページなどで設定が確認・変更できる場合が多く、新NISAを始める前に必ずチェックしましょう。

新しくNISA口座を開設する場合も、この方式で申し込むのがおすすめです。

「受け取り方法を間違えると非課税にならない」──意外と多い落とし穴なのでしっかり対策しておきましょう。

NISAの非課税メリット、受け取り方法で台無しにしないよう注意が必要よ。

証券会社のマイページから設定チェックしてみてね!

3. 新NISAで高配当株を買う前のチェック項目

高配当株は魅力的な選択肢ですが、すべての人に合うわけではありません。

新NISAという非課税の枠を最大限活かすためにも、投資前にメリット・デメリットや向いている人の特徴を確認しておきましょう。

新NISAで高配当株を買うメリットとデメリット

新NISAで高配当株を買う魅力は、これまでもお伝えしたとおり、配当金や売却益が非課税になることです。

通常の口座では約20%の税金がかかりますが、新NISAならそのまま受け取れるため、資産形成が加速します。

また、高配当株は定期的に現金収入を得られるのが特長。

値上がりを待たずとも、配当を受け取りながら投資を続けられるので、初心者にも人気があります。

配当を継続できる企業は経営が安定していることが多く、将来の株価上昇も期待できるのがうれしいポイントです。

ただし、業績悪化による減配や株価下落のリスクは避けられません。

また、個別株を選ぶには企業の情報収集や管理の手間もかかります。

配当の再投資にも非課税枠を使うため、計画的な運用が必要です。

高配当株投資は、安定した収入を得たい人にとって有力な選択肢ですが、メリットとリスクの両面を理解して活用することが大切です。

高配当株の魅力は“非課税×定期収入”。でも、リスク管理も忘れずに行いたいわね。

高配当=安心って思ってたけど、ちゃんと調べなきゃダメなんだね。

新NISA高配当株投資、向いている人はこんな人

高配当株投資が向いているのは、値上がり益よりも安定した収入を重視したい人です。

たとえば、配当金を毎月の生活費に充てたい人や、定年後の収入源を考えている人、「投資している実感」を持ちながらモチベーションを維持したい人にぴったりです。

特に新NISAは配当が非課税になるため、コツコツ積み上げる投資との相性が抜群。

投資初心者やリスクを抑えたい人でも、企業の成長を応援しながら定期的に現金収入を得られるため、安心してスタートしやすいのが特長です。

また、堅実な企業を選び、長期的に育てる楽しさを感じたい人にもおすすめです。

株価の上下に振り回されず、自分の価値観に沿った投資をしたい人にとって、高配当株は心強い味方になります。

値上がり益だけが投資じゃないわ。“もらいながら育てる”投資も魅力的よ。

値上がりを待つのってドキドキするから、高配当株投資は安心だと感じる人も多いよね。

4. 新NISA高配当株はここを見て選ぶ!

新NISAで高配当株を選ぶなら、利回りの数字だけに惑わされないことが大切です。

企業の成長性や財務の健全性もチェックしながら、長く持てる銘柄を選んでいきましょう。

配当利回りは“2%”を目安にスタートしよう

高配当株を探すとき、最初の指標として配当利回りは便利です。

利回りが3%を超えると「高配当株」と言われることが多いですが、条件を厳しくしすぎると優良銘柄を見逃す恐れがあります。

まずは「2%以上」でスクリーニングを行い、その中から安定配当や増配実績のある企業を選ぶのがおすすめです。

利回りが高く見えても、業績不振による株価下落が理由であるケースも少なくありません。

利回りだけで飛びつくのではなく、他の要素と合わせて総合的に判断しましょう。

2%という水準は、優良株を見つけるためのスタートラインです。

2%から始めると、高配当だけにとらわれず堅実な銘柄に出会えるわ。

2%以上の銘柄って、意外と安定感ある会社が多いんだよね♪

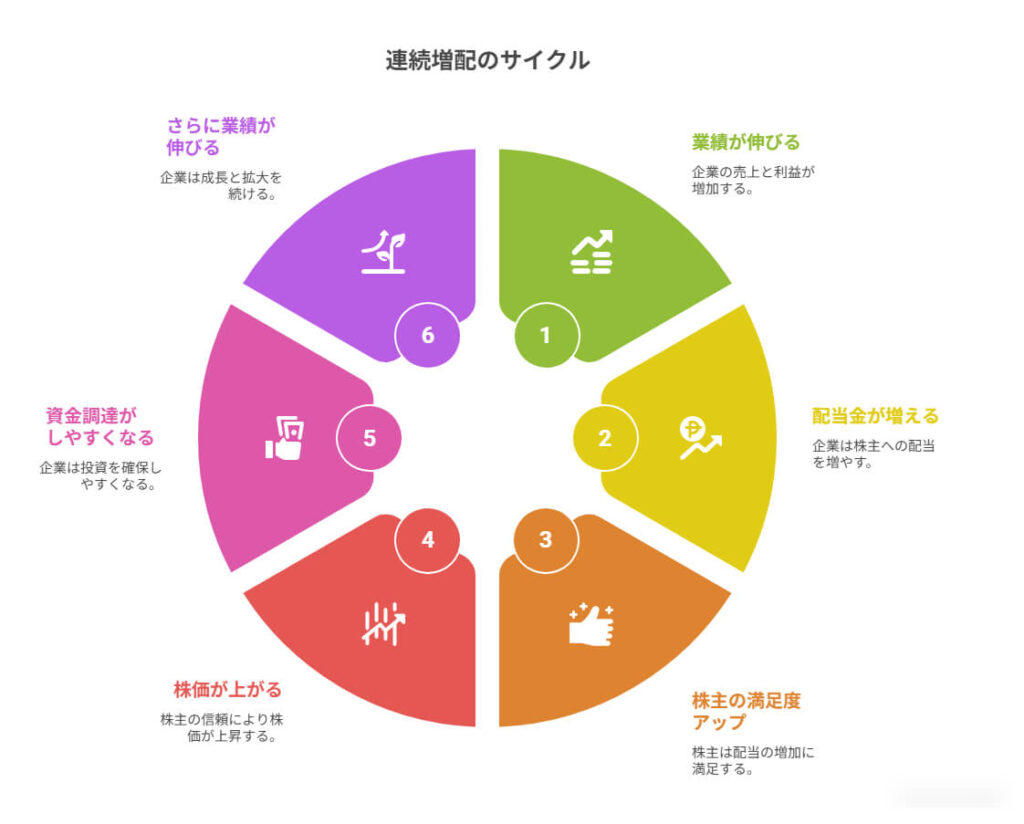

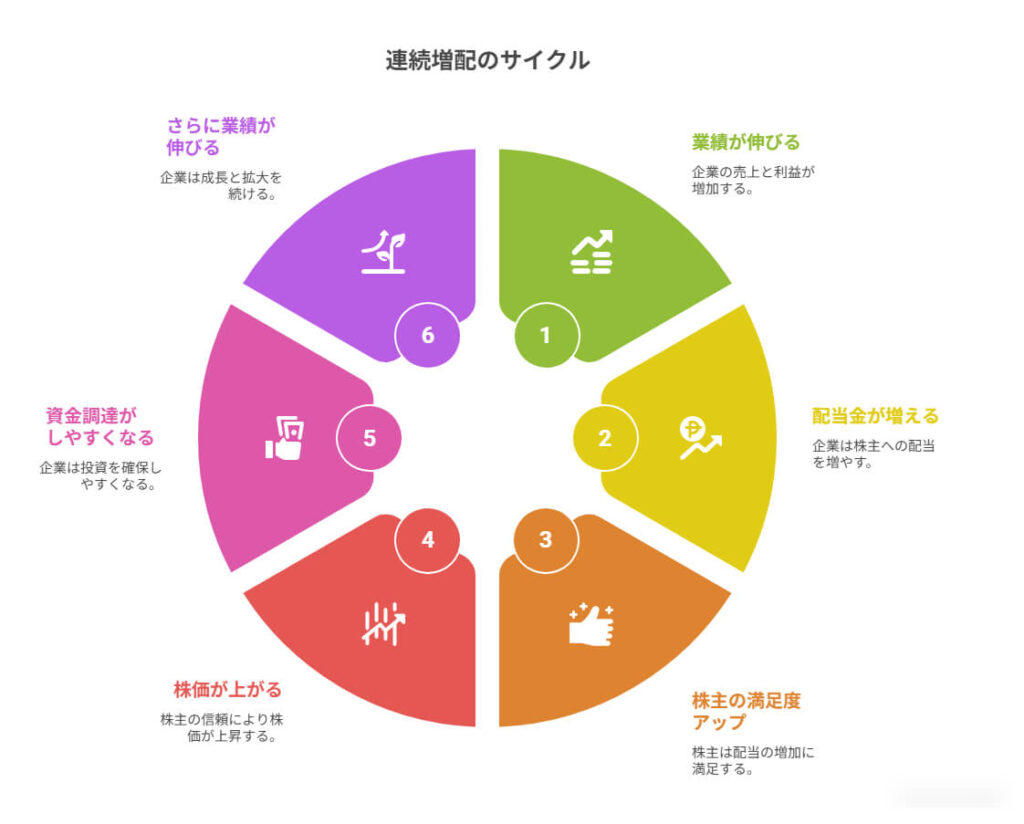

増配が続く企業は“配当が育つ”サイン

毎年のように配当を増やしている企業は、業績が安定しており株主還元に積極的な姿勢を持っている可能性が高いです。

特に「連続増配企業」や「累進配当(減配せずに維持・増配する方針)」を掲げている企業は、信頼性の高い投資先として注目されます。

実際、花王やKDDIのように20年以上増配を続ける企業もあり、こうした銘柄は中長期で保有する際の安心材料になります。

配当が育ち続ける企業を選ぶことは、「将来の収入源を増やす」戦略にもつながります。

増配は企業の成長力と株主思いの経営姿勢の表れです。

増配を続ける企業は、まさに“配当の木”が育つ土壌。未来の実りが楽しみよね。

毎年ちょっとずつ配当が増えるって、まるでお小遣いが育つ感じでワクワクするよね!

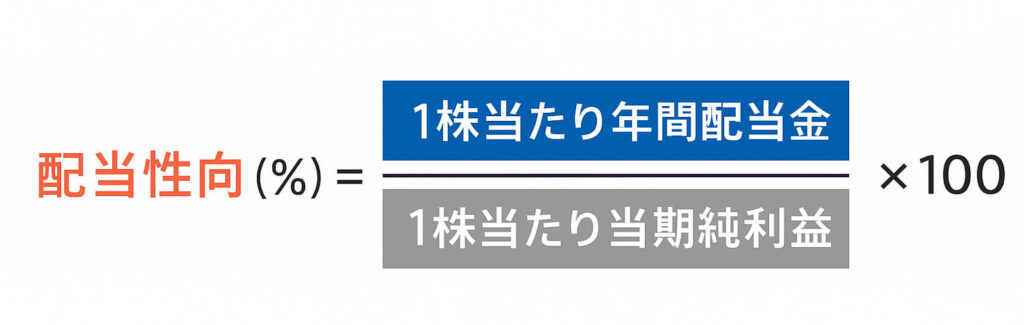

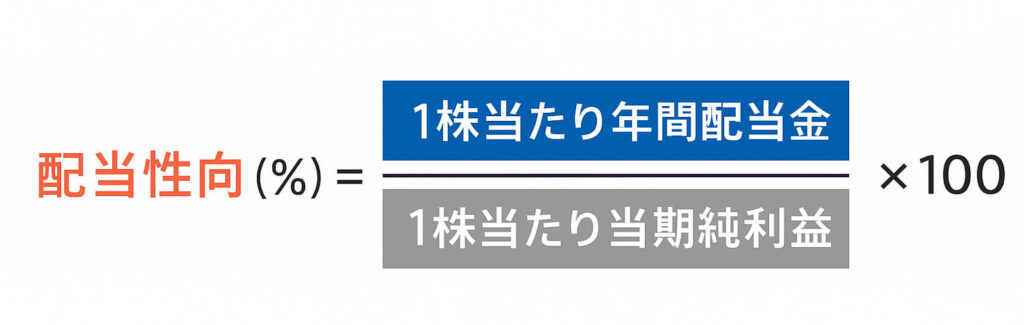

無理のない配当か?『配当性向』を見よう

配当性向とは、企業の利益のうちどれだけを配当金に回しているかを示す指標です。

【配当性向とは】

一般的に30〜50%が健全な目安とされ、これより高すぎる場合は無理をして配当を出している可能性があります。

逆に、20%以下など極端に低い場合は、成長投資を優先していて配当は後回しという企業もあります。

なかには100%を超える配当性向の企業もありますが、これは利益以上に配当を出しているということで、将来的に減配のリスクを孕んでいます。

配当性向は、その企業が“無理なく株主還元できているか”を測る重要な判断材料となります。

配当性向が高すぎると“無理してる配当”かもしれないわ。数字の裏側を見てみましょう。

“多ければ良い”ってワケじゃないんだね。しっかり見極めたい…!

リスクを抑えるなら、分散投資がカギ

高配当株を新NISAで買うなら、分散投資を意識することが大切です。

同じ業種の銘柄ばかりを選ぶと、景気や金利の影響を受けて同時に値下がりしてしまうリスクがあります。

たとえば、資源価格の影響を受けやすい商社株に偏ると、資源価格が下落したときに資産全体が目減りする可能性があるのです。

そのため、異なる業種(金融・保険・インフラ・通信など)に分散することで、一方の値下がりをもう一方の値上がりで補いやすくなります。

個別株にこだわらず、投資信託やETFを活用するのも手です。

1本で複数銘柄に投資できるため、手軽に分散効果を得られます。

特にコストや運用実績にも目を向けて選ぶと、より堅実な投資につながるでしょう。

業種を分けるのが分散のコツ!“もしも”に備えてバランスよく持ちたいわね。

えっ、同じ業種だけ買ってたかも…! 分散ってほんと大事なんだね。

5. 一生頼れる!安心の新NISA高配当株5選

新NISAの成長投資枠で高配当株を選ぶなら、「配当の安定性」と「長期で持ちやすい信頼感」が欠かせません。

ここでは実績も人気も兼ね備えた“5銘柄”をご紹介します。

【新NISA向け・安心の高配当株5選(2025年版)】

| 銘柄名 | 証券コード | 株価(2025年8月) | 1株配当(予想) | 配当利回り(予想) | 投資家に人気の理由 |

|---|---|---|---|---|---|

| 三菱商事 | 8058 | 3,126円 | 110円 | 3.52% | 事業の多様性とグローバル展開の安心感 |

| 東京海上HD | 8766 | 6,250円 | 210円 | 3.36% | 損保業界での安定した収益基盤 |

| 三井住友FG | 8316 | 3,851円 | 136円 | 3.53% | 株主還元意識が高く、連続増配に期待 |

| 三井物産 | 8031 | 3,232円 | 115円 | 3.56% | 資源・非資源のバランスがとれた収益モデル |

| JT(日本たばこ産業) | 2914 | 4,777円 | 208円 | 4.35% | 高配当水準の継続と海外事業の安定性 |

(2025年8月10日の調査時点)

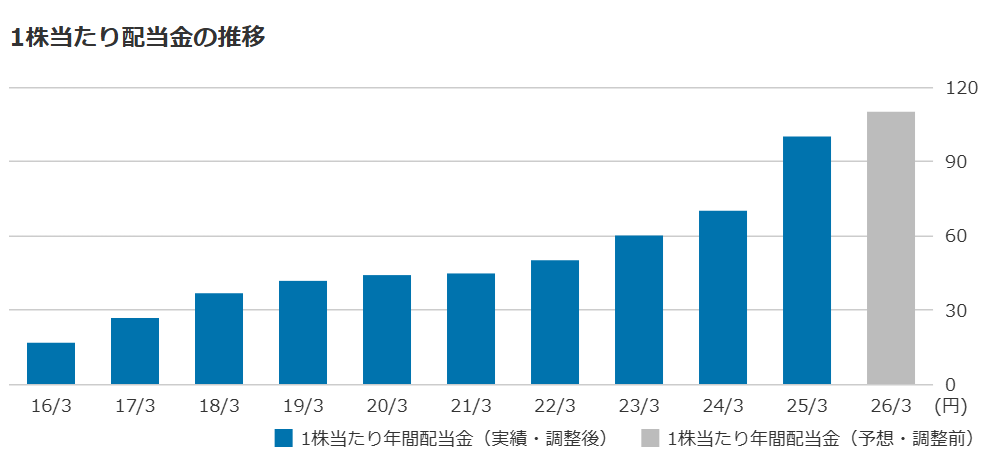

①三菱商事

三菱商事は総合商社の中でも圧倒的な存在感を誇る、いわば“高配当株の王道”です。

エネルギーや資源ビジネスに強く、景気動向による影響は受けやすい一方で、資源価格の上昇局面では大きな利益を生み出します。

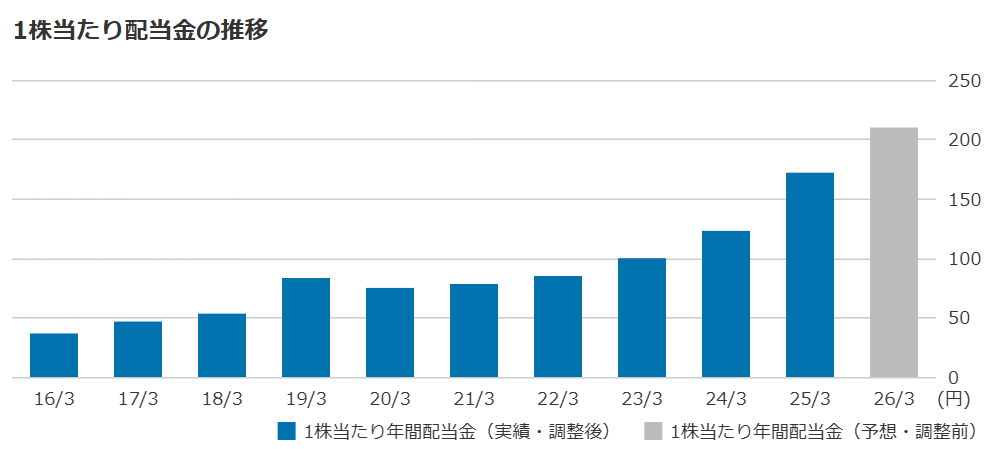

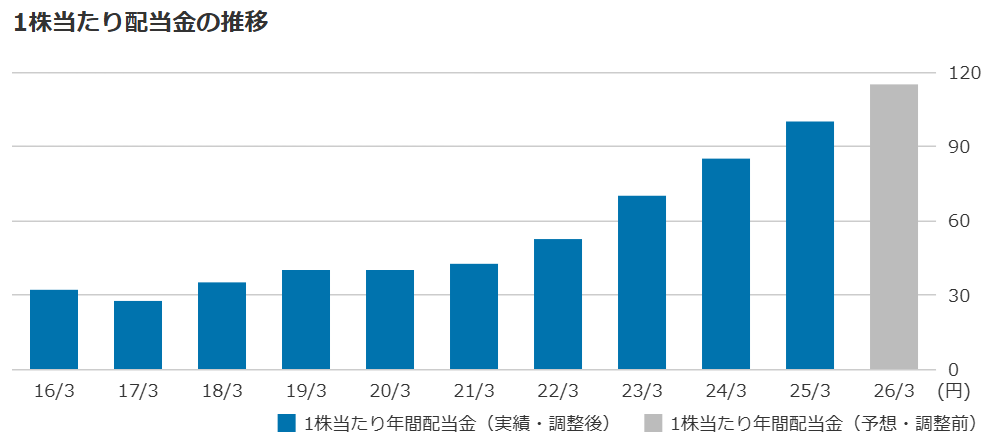

引用|YAHOO!ファイナンス:三菱商事1株当たり配当金の推移

2025年時点で配当利回りは約3.5%、保有期間が長くなるほどトータルリターンが高まる傾向があり、「配当+株価上昇」の両輪で成果を狙える点が魅力。

長期で配当を積み上げながら資産も成長させたい投資家にとって、頼もしい選択肢になるでしょう。

配当利回りと成長性、両方を兼ね備えた優等生よ。

“配当+株価上昇”のダブル効果って魅力的だね!

②東京海上HD

東京海上ホールディングスは、日本を代表する損保グループの中核企業。

「連続増配企業」としての実績もさることながら、保険ビジネスの特性上、景気の変動に強く安定した収益基盤を築いています。

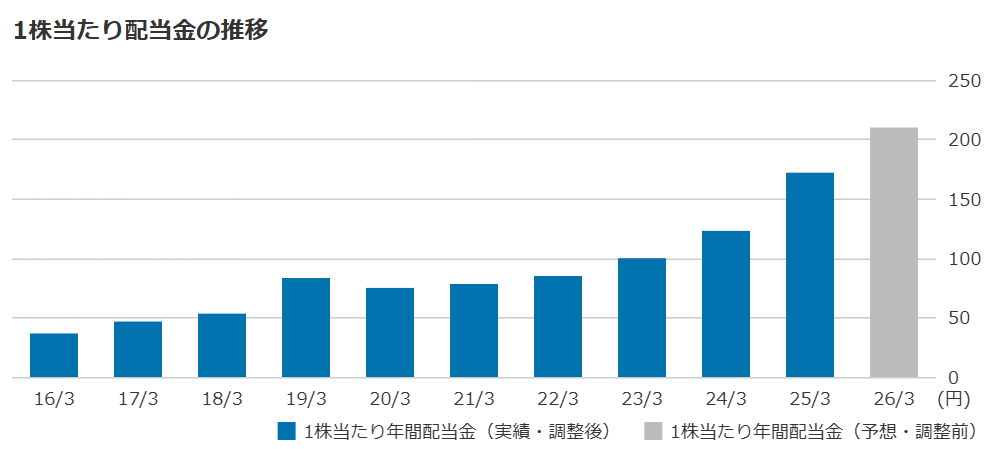

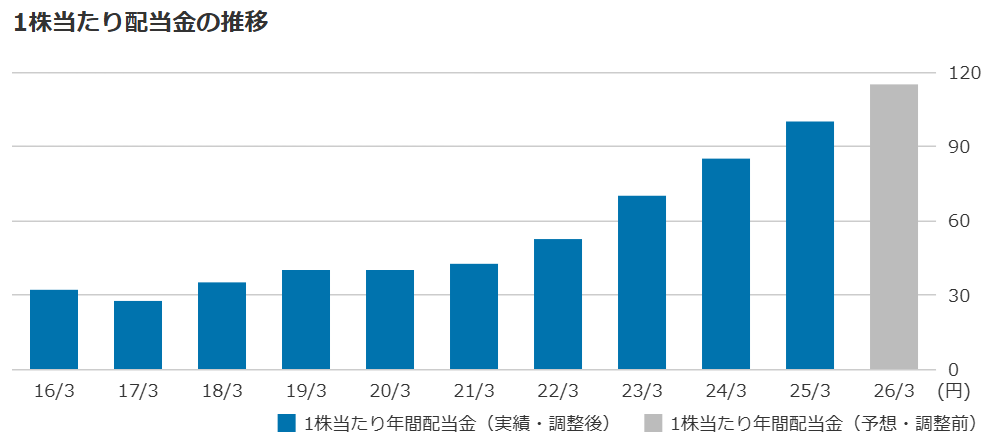

引用|YAHOO!ファイナンス:東京海上ホールディングス㈱1株当たり配当金の推移

過去10年で増配を継続しており、2025年時点の予想配当利回りは約3.4%。

株主還元意識が高く、今後も安定した配当が期待できます。

特に、長期保有で着実にインカムを得たい人には相性抜群の銘柄といえるでしょう。

保険業特有の収益安定性が、長期投資を支えるわね。

景気の波に強いって、やっぱり長く付き合えるポイントだね。

③三井住友FG

三井住友フィナンシャルグループは、メガバンクの一角として安定した利益を出し続けており、配当利回りは常に上位にランクインしています。

銀行株は景気や金利の影響を受けやすい一方、三井住友FGは近年、海外事業の展開やコスト管理にも積極的で、収益性の改善が進んでいます。

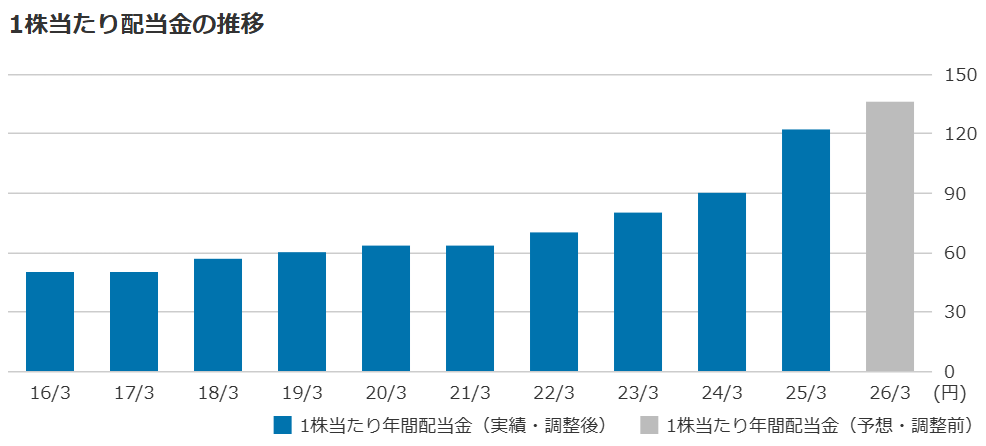

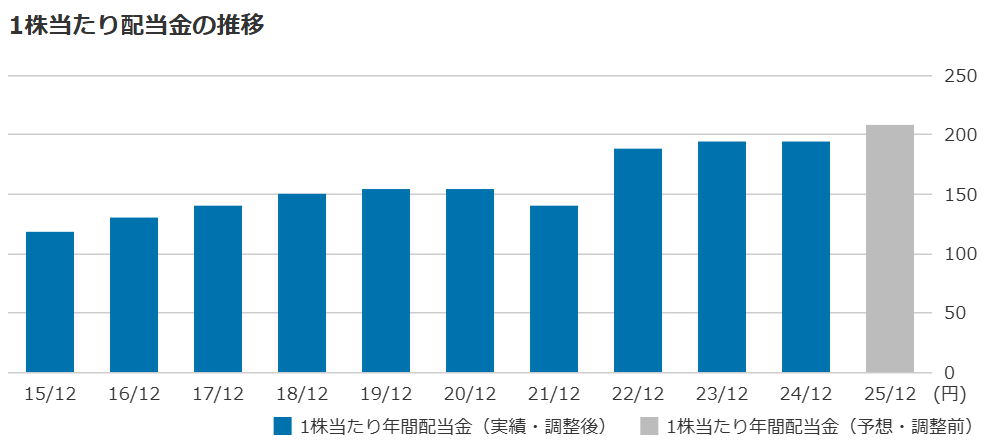

引用|YAHOO!ファイナンス:㈱三井住友フィナンシャルグループ1株当たり配当金の推移

2025年時点の予想配当利回りは約3.5%。

配当性向も無理のない水準に収まっており、高配当を中長期で享受したい人にとって安心して持てる金融株の代表格です。

銀行株の中でも安定度と利回りのバランスが優れていると感じるわ。

海外にも積極展開してるから将来も楽しみだね。

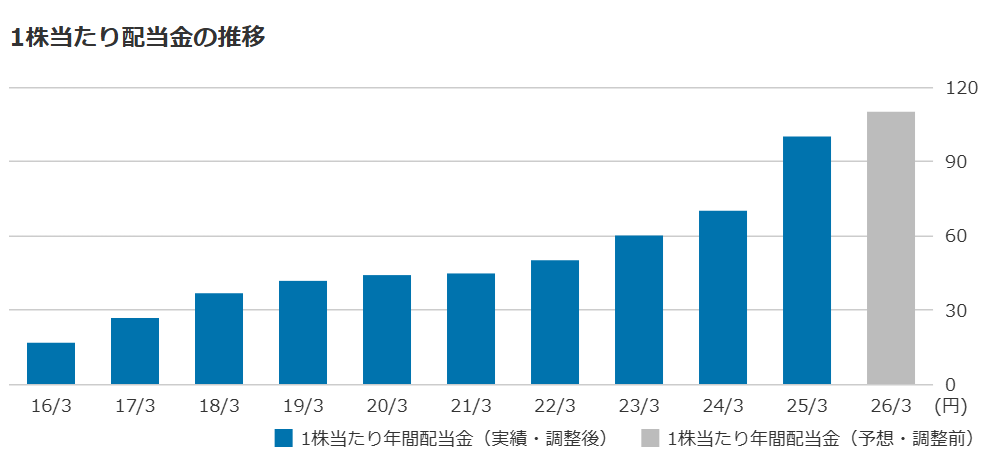

④三井物産

三井物産は、エネルギーやインフラ分野に強みを持つ総合商社で、近年は配当の増加にも注力しています。

安定した業績に加え、配当性向も40〜50%台と健全な水準を維持。

資源価格に支えられる利益構造を持ちながらも、非資源分野への分散も進んでおり、リスクを抑えた経営が評価されています。

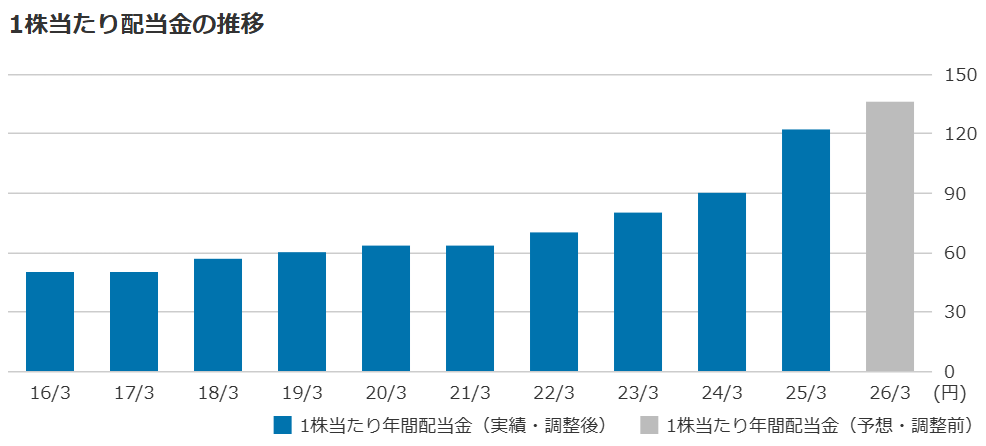

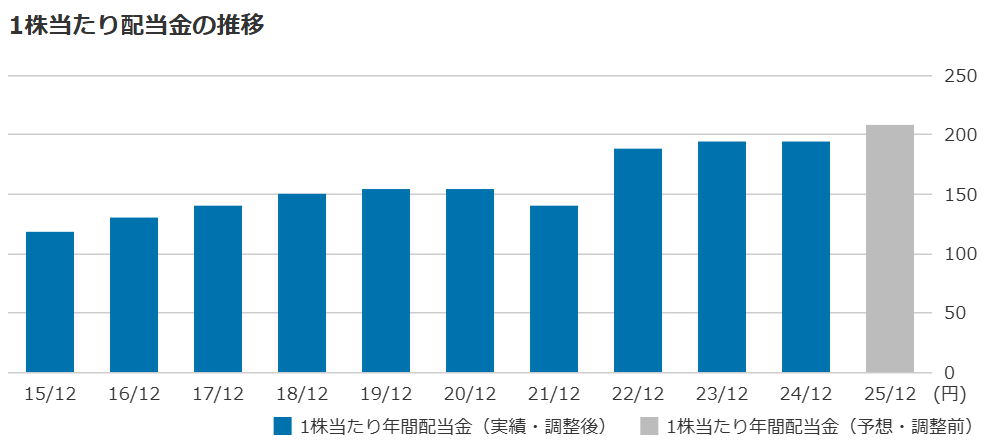

引用|YAHOO!ファイナンス:三井物産㈱1株当たり配当金の推移

2025年時点の配当利回りは約3.6%。

「堅実な増配を望む投資家」にとっては非常にバランスの良い銘柄といえるでしょう。

資源と非資源のバランスが、景気変動リスクを和らげるのね。

攻めも守りもできる“頼れる商社”って感じだね。

⑤JT(日本たばこ産業)

JTは配当利回りが4%台と極めて高く、個人投資家に人気の高配当銘柄です。

事業の大半を海外たばこに依存しており、為替や国際的な販売動向が収益を左右しますが、過去の実績を見る限り、配当の安定性は非常に高い水準を保っています。

減配は2021年の一度だけで、それ以外は安定もしくは増配傾向。

今後も堅調な利益基盤が続く見通しで、「安定的なキャッシュ収入を得たい」人には第一候補になる銘柄です。

海外売上が大半なので、為替動向も投資判断のポイントよ。

減配がほぼないのは安心感が大きいね。

6. 新NISAにおすすめネット証券3社

新NISAで高配当株投資を始めるなら、どの証券会社を選ぶかも大切なポイントです。

配当の非課税メリットを最大限に活かすためには、取引手数料の安さや情報ツールの充実度、配当金の受け取り方法(株式数比例配分方式)の設定のしやすさなどが重要になります。

ここでは、初心者から経験者まで幅広く支持されているおすすめのネット証券3社を紹介します。

①SBI証券

SBI証券は、豊富な取扱銘柄とポイント還元の充実度で人気を集めています。

三井住友カードやOliveを使ったクレカ積立では最大3.0%のポイント還元を受けられ、さらにVポイントやPontaポイントなど複数の種類から選べるのも強みです。

IPO(新規公開株)の取扱数は業界最多クラスで、成長投資枠を活用した幅広い投資機会があります。

国内株や米国株の売買手数料が無料なのも長期投資に有利なポイントです。

総合力の高さから、迷ったらまず候補に入れるべき証券会社といえるでしょう。

商品数も手数料もポイントも揃っていて、総合力で選ぶならSBIは外せないわ。

確かに!オールラウンダーって感じで頼もしいね!

\ネット証券口座開設数No.1/

②楽天証券

| つみたて投資枠投資信託 | 成長投資枠投資信託 | クレカ積立 |

|---|---|---|

| 約250銘柄 | 約1,310銘柄 | 楽天カード |

| 新NISAの売買手数料 | ポイント | ポイント付与率 |

| 国内株・米国株 無料 | 楽天ポイント | 0.5~2.0% ※カード種類で変動 |

楽天証券は楽天ポイントを活用できる点が大きな魅力です。

楽天カードや楽天キャッシュを使った積立投資では、併用することで最大月15万円まで積立が可能になり、ポイント還元も受けられます。

普段の買い物やサービスで貯めたポイントを投資に回せるため、楽天経済圏を利用している人にとって特に有利です。

さらに、単元未満株の取引サービス「かぶミニ」を使えば、1株から気軽に投資を始められるのも特徴です。

初心者が少額から実践できる環境が整っているため、「投資は初めてで不安」という人でも無理なくスタートできます。

生活と投資を一体化したい人に向いている証券会社です。

私も楽天証券を使ってるの。ポイント投資で自然に資産が増えるのはやっぱり嬉しいわ。

実際に使ってる人の声があると安心できるね!

\NISA口座の開設数No.1(2024年12月末時点)/

③マネックス証券

マネックス証券は、クレジットカード積立での高還元が魅力です。

特に「マネックスカード」を利用すると、月5万円まで1.1%のポイントが付与され、業界でもトップレベルの還元率を誇ります。

さらにドコモのdカードを利用する場合、dカード GOLDは一律1.1%、dカード PLATINUMでは最大3.1%のポイント還元が受けられるため、ドコモユーザーにとって非常に有利です。

また、IPOの抽選方式が完全平等で、大口投資家だけでなく初心者にもチャンスがある点も安心材料です。

さらに、中国株など海外銘柄の取扱いにも強く、幅広い投資が可能です。

高還元と公平な抽選を兼ね備えた環境を求める人にぴったりの証券会社といえるでしょう。

マネックスは高還元に加えてIPO抽選も平等だから、初心者にもチャンスがあるのが嬉しいわね。

うんうん!ドコモユーザーならポイント面でもさらに有利になりそうだね!

╲クレカ積立のポイント還元率は業界最高水準/

まとめ

- 新NISAの高配当株投資は配当金が非課税で受け取れる

- 配当利回りは2%以上を目安に選定、増配実績や配当性向もチェック

- 業種を分散してリスクを低減、長期保有しやすい銘柄を選ぶ

- 三菱商事・東京海上HD・三井住友FG・三井物産・JTは安定配当で人気

- 証券会社はSBI証券・楽天証券・マネックス証券が初心者から経験者まで使いやすい

新NISAでの高配当株投資は、配当金や売却益が非課税になるという大きなメリットを活かしながら、安定した収入を得られる投資手法です。

特に、長期的な資産形成や生活費の補填、心理的な安心感を求める方に向いています。

一方で、株価下落や減配といったリスクは避けられません。

企業の財務状況や配当実績を確認し、複数銘柄への分散投資を行うことが重要です。

投資初心者や安定を重視する方にとって、高配当株は「持っているだけでお金が入る」魅力的な選択肢。

ただし、配当の裏にある企業の実力を見極め、非課税枠の使い方も意識しながら計画的に運用することが成功の鍵となります。

新NISAの恩恵を最大限に活かし、自分のライフプランに合った高配当株投資を始めてみましょう。

Q&A

- 新NISAで高配当株投資をするメリットは何ですか?

-

配当金や売却益が非課税で受け取れるため、資産形成のスピードが上がります。また、高配当株は定期的に現金収入を得られるため、値上がりを待たずに投資を続けられるのも魅力です。

- 新NISAで高配当株に投資するデメリットはありますか?

-

企業の業績悪化による減配や株価下落のリスクがあります。また、個別株は情報収集や管理の手間がかかり、配当再投資にも非課税枠を使うため計画的な運用が必要です。

- 配当金はどのくらいもらえるの?

-

保有株数と「配当利回り」によって決まります。

例えば1株50円の配当がある銘柄を100株持っていれば、年間5,000円(税引前)の配当が受け取れます。新NISAならこの配当がまるごと非課税になるのが魅力です。 - 新NISAで高配当株を選ぶときのポイントは何ですか?

-

配当利回りは2%以上を目安にし、増配が続く企業や配当性向が30〜50%程度の健全な企業を選びましょう。また、業種を分散することでリスクを抑えることができます。

- 高配当株と投資信託、どっちがいいの?

-

「安定収入がほしい人」は高配当株、「値上がりを狙う人」は投資信託が向いています。

高配当株は持っているだけで定期的にお金が入る安心感があります。一方、投資信託は分散が効いて値上がり益も狙えるため、目的に応じて使い分けるのがポイントです。