住宅のこと、子どもの教育費、そして老後のお金。

考え始めるほど、「全部大事で、何から手をつければいいのか分からない」──そんな感覚になっていませんか。

新NISAがいい制度だということは分かっている。

でも、「教育費がまだなのに投資していいの?」「住宅ローンがあるのに大丈夫?」「老後まで続けられる自信がない」

そうした不安が頭をよぎり、結局なにも決められないまま時間だけが過ぎていく。

まじめに将来を考えている人ほど、この壁にぶつかりやすいものです。

実は、新NISAでつまずく人の多くは「投資が怖い」のではありません。

人生のお金を、どう整理して考えればいいのか分からないだけなのです。

この記事では、住宅・教育・老後という人生の三大支出を、「全部まとめて不安になる対象」ではなく、役割と時間軸で整理し、新NISAを“調整しながら使える道具”として活用する考え方をお伝えします。

完璧な資金計画は必要ありません。

少額からでも、途中で立ち止まっても大丈夫。

「今の自分」に合った形で、人生のお金を整えていく道筋が見えてくるはずです。

新NISAを、ただの投資制度ではなく、人生の選択を支える仕組みとして使えるようになる。

そのヒントを、ここから一緒に整理していきましょう。

【この記事を読んでわかること】

✔ 新NISAを始める前に、多くの人が感じる「人生のお金への不安」の正体

✔ 住宅・教育・老後という三大支出は「同時に悩むものではない」という考え方

✔ 新NISAはいくら積み立てればいいのかを、人生設計から逆算する方法

✔ 新NISAを三大支出にどう組み込み、どう使い分けるかの具体イメージ

✔ 相場変動や売却に振り回されず、新NISAを続けるための判断軸

✔ 完璧を目指さなくても、新NISAは人生に合わせて調整し続けられるという安心感

泉

🟢プロフィール

FP1級・宅建・キャリアコンサルタント資格を保有。

株式投資歴8年、新NISAを実践中。

つみたてNISAでコツコツ積立を続けてきた経験から、

新NISAでも初心者が安心して始められるヒントを紹介しています。

「はじめての資産づくりをやさしくサポート」を大切にしています。

この記事は新NISAを活用した株式や投資信託の投資情報の提供も行っていますが、特定の投資手法を推奨するもの、またその有用性を保証するものではありません。

新NISAを含む投資や資産運用には一定のリスクがともないます。運用によって生じた利益・損失について、筆者は一切責任を負いません。

投資や資産運用は必ず、ご自身の責任と判断のもとで行うようにお願いいたします。

新NISAを始めたいけれど「人生のお金」が不安で踏み出せない

新NISAに興味はあるものの、「本当に始めて大丈夫なのか」と迷っていませんか。

その背景には、投資そのものへの不安というより、住宅・教育・老後といった人生の大きなお金をどう考えればいいのか分からない、という戸惑いがあることが多いです。

泉

泉ここでは、その不安を一つずつ言葉にして整理していきます。

・住宅資金・教育資金・老後資金…全部必要でどう考えればいいか分からない

・貯金だけで足りるのか、投資に回していいのか迷ってしまう

・将来の支出が見えないことが一番の不安になる

住宅資金・教育資金・老後資金…全部必要でどう考えればいいか分からない

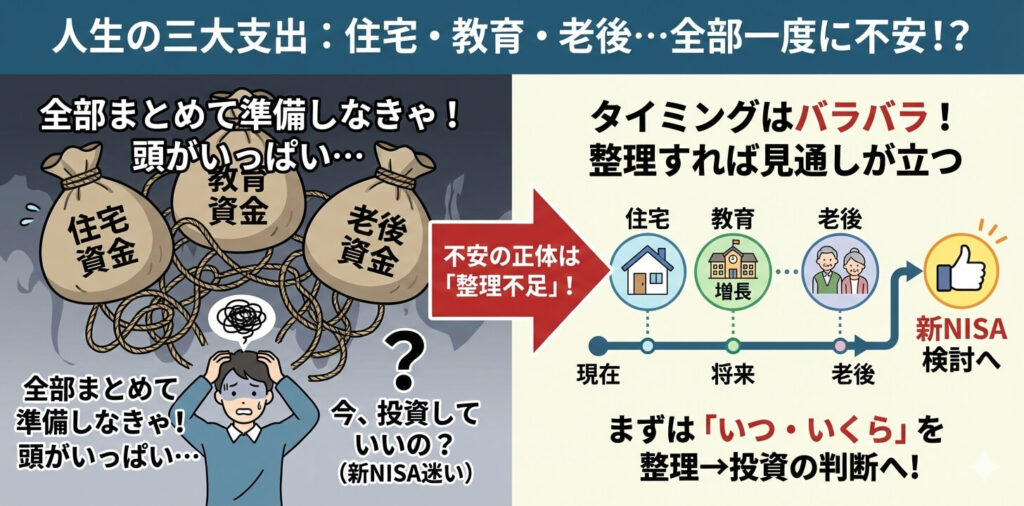

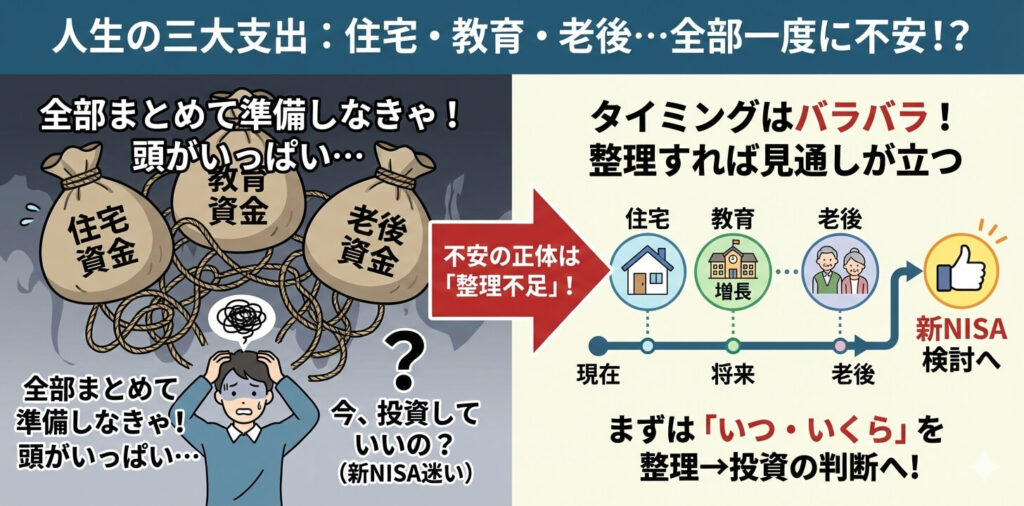

人生のお金を考え始めると、必ず出てくるのが住宅資金・教育資金・老後資金の三大支出です。

どれも金額が大きく、「全部準備しないといけない」と思うほど、頭がいっぱいになってしまいます。

しかも、これらは同時に必要になるわけではないのに、まとめて不安として感じてしまいがちです。

実際には、住宅は比較的早い時期、教育費は子どもの成長に合わせて、老後資金はずっと先と、必要になるタイミングは大きく異なります。

それを整理しないまま新NISAを考えようとすると、「今投資していいの?」という迷いが強くなります。

まずは、不安の正体が「投資」ではなく「整理できていないこと」にあると気づくことが大切です。

どれも後回しにできないから、余計に悩んでしまうわよね。

大事なことほど、頭の中で渋滞しちゃうんだ。

貯金だけで足りるのか、投資に回していいのか迷ってしまう

人生の三大支出を意識すると、「やっぱり全部貯金で用意した方が安心なのでは」と感じる一方で、物価上昇や年金不安から「貯金だけで足りるのか」という迷いも生まれます。

さらに、「投資で損をしたら、教育費や住宅の頭金が払えなくなるのでは」という怖さを感じる人も少なくありません。

この迷いを整理するポイントは、貯金と投資を「どちらが正しいか」で比べないことです。

大切なのは、「使う時期が決まっているお金」と「当面使わないお金」を色分けすることです。

たとえば、3年以内に使う予定の資金は預貯金で確保し、10年以上先のお金は新NISAで時間をかけて育てる、といった基本的な線引きです。

全額を投資に回す必要はありません。

現金とのバランスを取ることが、不安を抑えながら資産形成を進めるコツになります。

守りたい気持ちと、増やしたい気持ちがぶつかるところね。

どっちも正しそうで、決められないよね…!

将来の支出が見えないことが一番の不安になる

「老後にいくら必要なのか分からない」「教育費がどこまでかかるのか想像できない」。

人生のお金の不安は、多くの場合この“見えなさ”から生まれます。

金額がはっきりしないまま新NISAを考えると、「足りなかったらどうしよう」「減ったら困る」という気持ちが先に立ち、動けなくなりがちです。

人は、見えない未来ほど不安を感じます。

ただ、未来を正確に予測できる人はいません。

ここで役に立つのが、現時点での仮定を置いて考えてみることです。

「もし5年後に家を買うなら」「もし大学は私立なら」と仮置きしてシミュレーションすると、「月々これくらいなら投資に回せそう」という目安が見えてきます。

完璧な計画でなくても構いません。

修正できる前提で考えることで、新NISAは不安を増やすものではなく、人生のお金を整える道具として捉えやすくなります。

見えないものって、それだけで不安になるわ。

数字より“ぼんやり感”が怖いんだよね。

人生の三大支出は「役割を分けて」管理する

住宅資金・教育資金・老後資金という三大支出は、どれも人生に欠かせないお金です。

ただ、性質も必要になる時期も異なるものを、同じ基準で考えようとすると不安が膨らみやすくなります。

ここでは、三大支出を「役割」という視点で整理し、無理なく考えるための土台を作っていきます。

📊 人生の三大支出の「役割」と備え方

| 支出 | 🕒 使う時期 | 🎯 お金の役割 | 💡 向いている備え方 |

|---|---|---|---|

| 🏠 住宅資金 | 早期〜中期 | 生活基盤を整える | 貯金+新NISA |

| 🎓 教育資金 | 中期 | 期限が決まった支出 | 貯金+新NISA |

| 🌱 老後資金 | 長期 | 資産を育てる | 新NISA |

・住宅資金・教育資金・老後資金は時期も性質も違う

・貯金と投資は「優劣」ではなく役割が違う

・「使うお金」と「育てるお金」を役割で分ける発想

住宅資金・教育資金・老後資金は時期も性質も違う

三大支出がややこしく感じられる理由の一つは、「全部まとめて将来のお金」として考えてしまうことにあります。

実際には、これらのお金は必要になるタイミングと柔軟性が大きく異なります。

住宅資金は購入時期をある程度自分で調整できますが、教育資金は子どもの年齢で時期が決まるため「待った」がききません。

一方、老後資金はずっと先に使うお金で、準備期間が長い分、時間を味方につけやすい特徴があります。

このように、それぞれのお金には異なる「締め切り」があります。

締め切りが近い教育資金は安全性を重視し、締め切りが遠い老後資金はある程度リスクを取って育てる、といった考え方が自然です。

新NISAも、すべてを同じ使い方にする必要はありません。

「いつ使うお金なのか」を基準に整理することで、三大支出は一気に考えやすくなります。

すべてを同じカゴに入れて悩む必要はないのです。

三つとも将来のお金だけど、ゴールの時期はバラバラなの。

ゴールが違えば、走り方も違うよね〜。

貯金と投資は「優劣」ではなく役割が違う

貯金と投資は、どちらが正しい・間違いという関係ではありません。

お金にはそれぞれ役割の違いがあります。

預貯金は、いつでも引き出せて元本が守られる「守りのお金」。

生活費や突発的な出費、数年以内に使う予定の支出に向いています。

一方で、投資は時間をかけてお金を育てる「攻めのお金」です。

短期的な値動きはありますが、長期で見ればインフレに負けにくい資産を作る役割を担います。

新NISAは、この「育てる役割」を安心して続けるための制度です。

ただし、すべてを投資に回す必要はありません。

家計の中に「守り」と「攻め」の両方を持たせることで、今の安心と将来への備えを両立できます。

「どちらか」ではなく、役割に応じて使い分けることが、投資への不安を具体的な判断に変えてくれます。

目的が決まれば、自然と選び方も決まるわ。

先にゴールを決めればいいんだね!

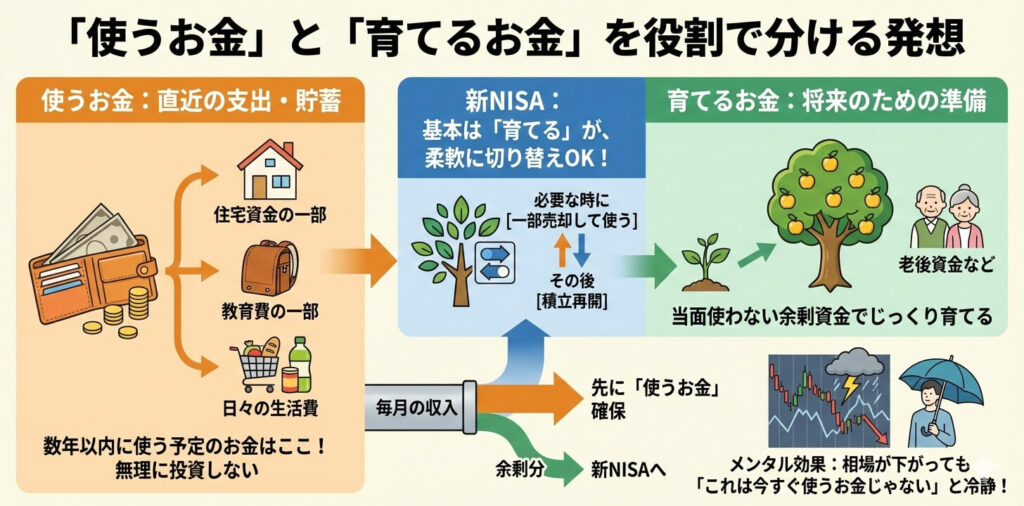

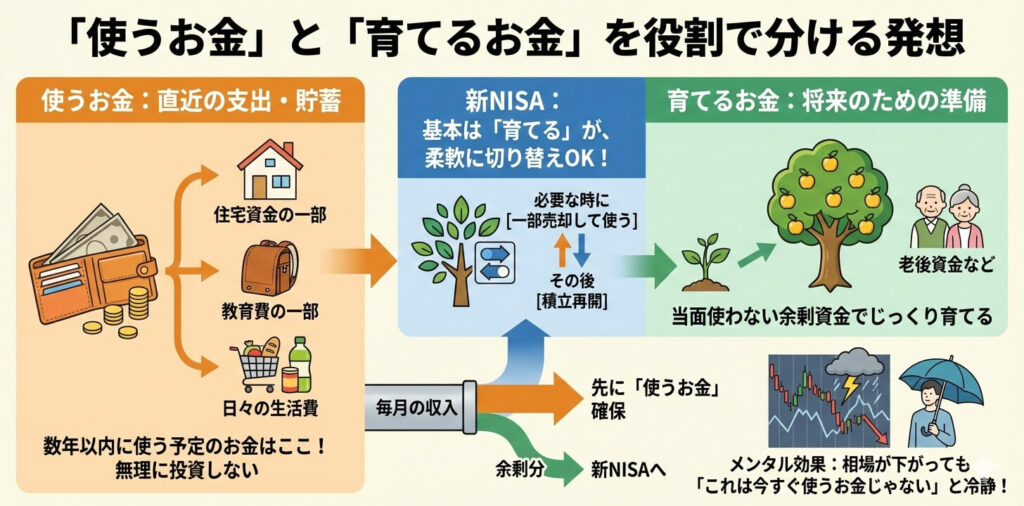

「使うお金」と「育てるお金」を役割で分ける発想

三大支出を整理するときに役立つのが、「使うお金」と「育てるお金」を役割で分けて考える発想です。

日々の生活費や、数年以内に使うことが決まっている住宅資金・教育費の一部は「使うお金」と考えます。

一方、老後資金のようにすぐには使わず、長い時間をかけて準備するお金は「育てるお金」と考えます。

新NISAは基本的に「育てるお金」を担う制度ですが、人生の変化に合わせて役割を切り替えられる柔軟さがあります。

必要なタイミングで一部を売却して使い、その後にまた積み立てを再開できるため、「一度分けたら固定」というわけではありません。

実務的には、毎月の収入から先に「使うお金(生活費や貯蓄)」を確保し、当面使う予定のない余剰分を新NISAに回すという考え方が無理のない形です。

使う予定のあるお金まで投資に回す必要はありません。

この区分けができていると、相場が下がったときでも「これは今すぐ使うお金ではない」と冷静でいられます。

役割を意識してお金を整理することで、新NISAは感情に振り回されず、計画的に使える仕組みとして位置づけやすくなります。

お金にも“担当”を決めてあげると楽になるの。

これは今すぐ使う?それとも育てる?って聞けばいいんだね!

新NISAはいくら積み立てればいいのか?|人生設計から逆算する

新NISAを始めようとすると、必ず出てくるのが「毎月いくら積み立てればいいのか」という疑問です。

ネットにはさまざまな金額が並びますが、他人の数字をそのまま真似してもしっくりこないことが多いはずです。

ここでは、人生の三大支出を踏まえたうえで、自分に合った積立額を考えるための順番を整理していきます。

📊 新NISAの積立額を決めるときの判断基準

| 🔍 視点 | チェックポイント |

|---|---|

| 💰 家計 | 生活費を差し引いて無理がないか |

| 🏠 三大支出 | 近い将来の支出を圧迫しないか |

| 🔁 継続性 | 相場が下がっても続けられそうか |

| 🧩 柔軟性 | 金額の増減・一時停止ができるか |

・家計から投資に回していい金額の考え方

・教育資金・住宅資金とどうバランスを取るか(新NISAを調整弁にする)

・無理なく続けられる積立額の決め方

家計から投資に回していい金額の考え方

積立額を考えるときに大切なのは、「いくら増やしたいか」から逆算しないことです。

まず確認したいのは、今の家計にどれくらいの余力があるかという現実です。

毎月の生活費や固定費、近い将来に必要な支出を整理したうえで、無理なく残る金額を把握するところから始めます。

その前提として欠かせないのが、生活防衛資金が確保できているかという視点です。

一般的には、会社員であれば生活費の3〜6ヶ月分、自営業の場合は6ヶ月〜1年分程度の現預金があると安心とされています。

この土台がないまま投資額を増やすと、家計の変化や急な出費があったときに、投資を続けること自体が不安になってしまいます。

生活防衛資金を確保できているなら、投資に回すお金は「毎月の黒字分」から捻出するのが基本です。

まだ貯蓄が十分でない場合は、月数千円や1万円程度の少額から新NISAを始め、積立の習慣を作りながら貯蓄を優先するのも立派な戦略です。

非課税枠を早く埋めることよりも、家計が安定した状態で続けられる金額を選ぶことが、新NISAと長く付き合うための近道になります。

まずは“生活が守れるか”を最優先で考えたいわ。

無理して増やすのは本末転倒だね。

教育資金・住宅資金とどうバランスを取るか(新NISAを調整弁にする)

三大支出を考えると、「教育費も住宅費もあるのに、投資して大丈夫?」と感じるのは自然なことです。

ここで大切なのは、使う時期が決まっているお金ほど安全性を重視するという基本です。

たとえば、3年後に必要な住宅の頭金は預貯金で確保し、10年以上先に使う大学費用は新NISAのつみたて投資枠で準備するといった線引きが考えられます。

そのうえで、新NISAを“調整弁”として捉えると、資金計画はぐっと柔軟になります。

新NISAの資産は、必要なときに売却して現金化でき、売却した分の非課税枠は翌年に復活します。

たとえば、住宅ローン返済と並行して少額を積み立て、教育費のピーク時に一部を取り崩す。

教育費の負担が落ち着いたら、再び積立額を増やして老後資金づくりに切り替える、といった使い方も可能です。

最初から目的ごとに完璧に分ける必要はありません。

教育資金や住宅資金を優先しつつ、老後資金として月5,000円でも新NISAを併走させることに意味があります。

複利効果は時間が長いほど大きくなるため、「今は投資は最低限でいい」と割り切っても問題ありません。

ライフステージに合わせて金額を増減させられることこそが、新NISAを調整弁として使う最大のメリットです。

新NISAは固定せず、調整しながら使える制度よ。

使って、また育てて…ってできるの安心!

無理なく続けられる積立額の決め方

積立額に「正解」はありません。いちばん大切なのは、長く続けられるかどうかです。

目安としては、毎月の家計の中で「これなら不安にならない」と感じる金額から始めるのがおすすめです。

最初は、数千円や1万円でも十分意味があります。

むしろ最初は、「少し物足りないかな」と感じるくらいがちょうどいいことも多いです。

投資は増額するのは簡単ですが、いったん始めた積立を減らすのは、意外と心理的なハードルが高くなります。

飲み会1回分の5,000円や、固定費を見直して浮いた1万円など、生活レベルを落とさずに捻出できる範囲が理想です。

新NISAは、途中で積立額を増やしたり減らしたりできる制度です。

昇給や教育費のピーク終了など、ライフステージが変わったタイミングで見直せば十分です。

今すぐ完璧な金額を決める必要はありません。

無理のないスタートこそが、新NISAを味方につける一番の近道になります。

“少なすぎるかも”くらいが、ちょうどいいこともあるわ。

続くのがいちばん大事だもんね!

新NISAで三大支出をマネジメントする具体的な設計パターン

ここまでで、新NISAの考え方や積立額の決め方は整理できたと思います。

次は、住宅・教育・老後という三大支出を前提に、新NISAをどのように組み込んでいくかを具体的に見ていきましょう。

ライフイベントごとの設計イメージを知ることで、「自分の場合はどうするか」を考えやすくなります。

📊 三大支出 × 新NISAの使い分け設計

| 🎯 目的 | ⏳ 運用期間 | 💼 新NISAの役割 | ⚠ 注意点 |

|---|---|---|---|

| 🏠 住宅資金 | 5〜20年 | 調整役・補助 | 使う時期を意識 |

| 🎓 教育資金 | 10〜18年 | 不足分を育てる | 出口管理が重要 |

| 🌱 老後資金 | 20年以上 | 資産の土台 | 短期変動は気にしない |

・住宅購入を考えている人の新NISA設計(キャッシュフロー重視)

・教育資金を準備したい家庭の新NISA設計(期限と出口を意識)

・老後資金づくりを軸にした新NISA設計(超長期・最大リスクテイク)

住宅購入を考えている人の新NISA設計(キャッシュフロー重視)

住宅購入を考えている人にとって、新NISAは「頭金づくり」だけでなく、住宅ローンと長く付き合うための調整役として活用できます。

新NISAの資産は、必要なときに売却して現金化でき、売却した分の非課税枠は翌年に復活します。

「使ったら終わり」にならない点は、住宅という大きな支出と相性の良い特徴です。

ただし、数年以内に購入を予定している場合は、積極的な運用には注意が必要です。

購入直前の相場下落で計画が崩れる可能性があるため、この場合は頭金そのものではなく、購入後の修繕費や繰り上げ返済用資金として新NISAを位置づける方が安心です。

頭金の一部を運用する場合も、変動リスクの低いバランス型ファンドなどを選び、いつでも現金化できる状態を意識します。

購入後は、残った資産を老後資金として運用したり、配当を修繕費や繰り上げ返済に充てたりする選択肢もあります。

住宅ローン減税などの制度も活用しつつ、キャッシュフロー全体で考えることが、新NISAを住宅と両立させるポイントです。

家は買って終わりではなく、その後のお金の設計が続きます。

住み始めてからも、お金の話はあるもんね!

教育資金を準備したい家庭の新NISA設計(期限と出口を意識)

教育資金は、三大支出の中でも使う時期が比較的はっきりしているお金です。

子どもが生まれてから大学進学までには約18年あり、特に0〜5歳頃から準備を始められれば、10〜15年という長い運用期間を確保できます。

児童手当などの公的資金を土台にしつつ、不足分を新NISAで補うことで、インフレへの備えも同時に考えられます。

この場合の王道は、新NISAのつみたて投資枠を使い、全世界株式や米国株式などのインデックスファンドを積み立てる方法です。

ただし、教育資金で最も重要なのは「増やすこと」よりも出口の考え方です。

大学入学直前に相場が大きく下がると、必要なタイミングで取り崩しにくくなります。

そのため、高校入学前後を目安に、相場を見ながら利益が出ている分を少しずつ売却し、預金などの安全性の高い資産へ移していく準備が有効です。

18歳になって慌てて売るのではなく、期限を意識して段階的に役割を変えていくことで、教育資金と新NISAを無理なく両立させることができます。

教育資金は“いつ使うか”が決まっているのが特徴よ。

出口を考えておくと、慌てなくてすむね。

老後資金づくりを軸にした新NISA設計(超長期・最大リスクテイク)

新NISAが最も力を発揮するのが、老後資金づくりです。

老後資金は使うまでに20年、30年という長い時間があり、時間を味方につけた運用と最も相性が良い支出です。

そのため、新NISAでは老後資金を資産形成の「土台」として位置づけ、長期・分散を前提に積み立てていく設計が基本になります。

この時間軸があるからこそ、短期的な相場変動を過度に気にする必要はありません。

世界経済の成長に合わせて増える株式型の投資信託を中心に、淡々と積み立てを続けることで、新NISAのメリットを最大限に生かせます。

退職金が見込める場合は、それを踏まえて積立額を調整すれば十分です。

教育費や住宅資金でいったん資産を使う場面があっても、その後の人生で再び老後資金づくりに戻ってこられる設計ができる点も、新NISAの特徴です。

老後に医療費などで一時的に引き出したとしても、余裕ができれば再び積み立て直せる柔軟性があります。

人生のステージに合わせて資産の役割を切り替え、最終的に老後資金へ集約していく。

この流れを意識することで、新NISAは人生全体を支える資産管理ツールになります。

📊 新NISAのお金が「人生でぐるっと回る」イメージ

| 🧍 年齢の目安 | 🎈 人生の出来事 | 💰 新NISAでやること | 🧩 お金の考え方 |

|---|---|---|---|

| 30〜40代前半 | 子育て・住宅準備 | 教育費として積み立て | 使わないお金は育てる |

| 40代後半 | 高校進学が近づく | 一部を現金に近づける | 使う時期が近いお金は守る |

| 50歳前後 | 大学進学 | 教育費として使う | 計画どおり=成功 |

| 50代後半〜 | 教育費が一段落 | 老後資金づくりを再開 | 役割をバトンタッチ |

| 65歳以降 | 年金生活 | 配当・少しずつ取り崩し | 年金+自分年金 |

最初から完璧な設計はいらないわ。人生が動けば、お金の使い方も変わっていいのよ。

変更OKって思えると、気がラクだ〜。

新NISAで後悔しないために知っておきたい判断軸|出口まで考える

新NISAは長期で使う制度ですが、始めたあとに不安がゼロになるわけではありません。

相場の変動やライフイベントの変化によって、「このままでいいのかな」と迷う瞬間は必ず訪れます。

ここでは、新NISAを途中で投げ出さず、後悔しないために知っておきたい判断の軸を整理していきます。

📊 不安になったときの判断整理表

| 😟 状況 | 🔍 確認すること | 🧠 考え方 |

|---|---|---|

| 📉 相場下落 | いつ使うお金か | 役割を思い出す |

| 😥 含み損 | 老後資金か | 時間を味方に |

| ⏰ 使う時期が近い | 教育・住宅資金か | リスク調整を検討 |

・途中で不安になったときの考え方

・暴落や相場変動との向き合い方

・売却=失敗ではない。枠が循環するという視点

途中で不安になったときの考え方

新NISAを続けていると、相場が下がったり含み損が出たりして、不安になることがあります。

そんなときは、「この不安はどこから来ているのか」を一度立ち止まって考えてみてください。

多くの場合、不安の正体は投資そのものではなく、そのお金を何のために使う予定だったかが曖昧になっていることにあります。

老後資金として積み立てているお金であれば、短期的な値動きに一喜一憂する必要はありません。

一方、教育費や住宅資金として使う時期が近いなら、リスクを下げる判断も自然な選択です。

また、生活の変化で積立が苦しくなったら、減額や一時停止をしても問題ありません。

新NISAはいつでも調整できる制度です。

無理をせず、「このお金の役割は何か」を確認しながら続けることが、長期的な安心につながります。

不安が出たら、まず“このお金の役割”を確認しましょう。

感情じゃなくて、目的を見るんだね!

暴落や相場変動との向き合い方

相場の下落は、投資をしていれば避けられない出来事です。

大切なのは、「暴落=失敗」と決めつけないこと。

新NISAは長期で使う制度であり、特に老後資金のような超長期の資金であれば、一時的な下落は通過点にすぎないケースも多くあります。

積立投資では、相場が下がっているときほど、同じ金額で多くの口数を買えるという側面があります。

いわゆる「安く仕込めている状態」です。

初心者がやりがちなのは、暴落に驚いて積立を止めたり、売却してしまうことですが、これは長期投資の効果を自ら手放してしまう行動でもあります。

一方で、すべての資金を同じ目線で扱うのは危険です。

教育資金など使う時期が決まっているお金は、年齢やタイミングに応じて徐々にリスクを下げる工夫が必要になります。

相場とどう向き合うかの判断基準は、「上がるか下がるか」ではなく、そのお金をいつ使う予定なのか。

この軸を持っていれば、相場が荒れているときも冷静でいられます。

下がる時期も、長期投資の一部なの。

たくさん仕込めてる時期かも…?

売却=失敗ではない。枠が循環するという視点

新NISAでよくある誤解が、「途中で売ったら失敗」という考え方です。

しかし実際には、新NISAは売却しても翌年に非課税投資枠が復活する仕組みになっています。

教育費や住宅資金として一部を取り崩しても、その枠は将来また使えるため、「一度使ったら終わり」ではありません。

さらに、新NISAの非課税保有期間は無期限です。

これは、人生の変化に合わせて一生付き合える資産管理の道具であることを意味します。

独身期、子育て期、老後では、投資できる金額もリスクの取り方も変わって当然です。

学費がかかる時期に積立を止めたり、落ち着いてから再開したりしても問題ありません。

この「枠が循環する」という視点を持つことで、新NISAは“放置する制度”ではなく、“調整しながら使い続ける制度”になります。

売却は失敗ではなく、人生設計に沿った行動の一部。

完璧を目指すより、その時々の自分に合ったペースにチューニングし続けることが、後悔しない使い方につながります。

売ることも、立派な“使い方”よ。

枠が生まれ変わるって考えると前向き!

人生の三大支出があっても、新NISAは設計次第で無理なく続けられる

ここまで、新NISAと人生の三大支出との向き合い方について解説してきました。

最後に、あなたが今日から行動に移すためのシンプルなステップを整理します。

難しく考えすぎず、まずは小さな一歩から始めてみましょう。

・まずは「いつ・いくら必要か」を書き出す

・投資は少額からでいい

・迷ったら目的別に分けて考える

まずは「いつ・いくら必要か」を書き出す

頭の中だけで悩んでいると不安は膨らむばかりです。

一度、紙やスマホのメモに「子供の大学入学は◯年後」「退職は◯年後」と書き出し、ざっくりとした必要額を横に書いてみてください。

これをするだけで、「意外とまだ時間があるな」とか「住宅資金は現金で持っておこう」といった判断軸が見えてきます。

正確な数字でなくても構いません。

可視化することで、漠然としたお化けのような不安が、対策可能な課題へと変わります。

完璧じゃなくていいので、見える形にしましょう。

書くだけで、ちょっと安心するよね。

投資は少額からでいい

「まとまったお金がないから始められない」と思う必要はありません。

今のネット証券なら、100円や1,000円から投資信託を購入できます。

まずは少額で口座を開設し、値動きに慣れることから始めてみましょう。

実際に自分のお金が動く感覚を知ることは、どんな教科書を読むよりも勉強になります。

金額は後からいくらでも増やせます。

「とりあえず箱(口座)を作って、お試しで入れてみる」くらいの軽い気持ちで踏み出すことが、将来の資産形成への大きな一歩になります。

小さく始めるのは、立派な戦略よ。

一歩目がいちばんえらい!

迷ったら目的別に分けて考える

もし運用方針に迷ったら、先ほど紹介した「色分け」を思い出してください。

「これは教育費の足しにする分」「これは老後の楽しみのための分」と、お金に名札をつけるイメージです。

目的がはっきりしていれば、一時的な相場変動にも動じなくなりますし、現金で持っておくべきか投資に回すべきかの判断も早くなります。

新NISAはあなたの人生を豊かにするためのツールです。

三大支出という大きな山も、道具をうまく使えば必ず乗り越えていけます。

迷ったら、また“役割”に戻ってきてね。

お金も整理整頓だね〜!

Q&A

- 新NISAを始めたいけれど、住宅資金や教育資金が不安で踏み出せません。

-

多くの方が、新NISAに興味はあるけれど「住宅資金や教育費も必要なのに投資して大丈夫?」と感じています。これは投資への不安ではなく、人生のお金の整理ができていないことによる戸惑いが原因です。住宅・教育・老後の三大支出はそれぞれ時期も性質も異なるため、「同時に考えない」ことが第一歩です。新NISAはライフイベントに応じて調整しながら使える制度なので、無理のない範囲で少額から始めてみるのがおすすめです。

- 貯金と投資、どちらを優先すべきですか?

-

貯金と投資は優劣ではなく「役割」が違います。貯金は生活費や近い将来の支出に備える“守り”のお金、投資は将来に向けてお金を育てる“攻め”のお金です。たとえば3年以内に使う予定の資金は預貯金で確保し、10年以上先の老後資金などは新NISAで積み立てる、といった使い分けがポイントです。家計のバランスを見ながら、両方をうまく使い分けていくことが大切です。

- 新NISAはいくら積み立てればいいの?

-

積立額に正解はなく、「生活に支障が出ず、続けられる金額」が最優先です。生活防衛資金(生活費の3〜6ヶ月分など)を確保したうえで、月々の黒字から少額(1,000円〜1万円など)を新NISAに回すのが無理のない始め方です。ライフイベントに応じて増減も可能なので、完璧な金額を決める必要はありません。まずは少額から習慣づけることが成功のコツです。

- 新NISAは住宅資金や教育費にも使えるの?

-

はい。新NISAは使い道を固定せず、途中で取り崩して使うこともでき、売却した非課税枠は翌年に復活します。たとえば、住宅の修繕費や教育費の不足分に一部を充てた後、老後資金づくりに再び切り替えるといった柔軟な設計が可能です。ただし、使う時期が近い資金(数年以内)にはリスクの高い運用は避け、安全性を重視しましょう。

- 相場が下がったらどうすればいい?

-

相場の下落は長期投資では避けられません。大切なのは、「このお金はいつ使う予定か」という視点を持つことです。老後資金のように使う時期が先なら、短期の値動きに一喜一憂せず、積立を続けることが有効です。逆に、教育費や住宅資金など使う時期が近い場合は、事前に現金化を進めるなどリスク調整を検討しましょう。感情ではなく“目的”に基づいた判断が大切です。

- 新NISAで途中で売却するのは失敗?

-

いいえ、売却は失敗ではありません。新NISAでは、売却してもその非課税枠は翌年に復活する仕組みです。ライフイベントや支出のタイミングに応じて取り崩し、後でまた積み立てを再開することも可能です。人生に合わせて柔軟に使えることが、新NISAの大きなメリットです。