「友人が新NISAを始めたと聞いて、興味はあるけど本当に自分にメリットがあるのかな?」

「何か見えないリスクが隠されている気がして、一歩を踏み出せない…」

そんな不安や迷いを抱えている方も多いのではないでしょうか。

資産運用の選択肢があることは嬉しいことですが、同時に「損をしたらどうしよう」「自分には難しいんじゃないか」と感じるのも自然なことです。

実際、新NISAにはメリットだけでなく、誰もが気づきにくいデメリットも存在します。

この記事では、あなたが安心して新NISAを利用できるように、具体的なメリットとデメリット、そして上手な活用方法をわかりやすく解説していきます。

この記事を読むことで、新NISAがあなたの未来の資産形成にどれだけ貢献できるかが十分理解できます。

そして、迷いや不安がなくなり、投資を始める自信がきっと生まれるはずです。

新しい一歩を踏み出すために、まずは正しい知識を手に入れませんか?

【この記事を読んでわかること】

・新NISAの基本的な仕組みと投資枠の違い

・新NISAの知っておきたいデメリットと注意点

・新NISAがもたらすメリットと非課税効果の大きさ

・後悔しないための新NISA活用3つのコツ

泉

🟢プロフィール

FP1級・宅建・キャリアコンサルタント資格を保有。

株式投資歴8年、新NISAを実践中。

つみたてNISAでコツコツ積立を続けてきた経験から、

新NISAでも初心者が安心して始められるヒントを紹介しています。

「はじめての資産づくりをやさしくサポート」を大切にしています。

この記事は新NISAを活用した株式や投資信託の投資情報の提供も行っていますが、特定の投資手法を推奨するもの、またその有用性を保証するものではありません。

新NISAを含む投資や資産運用には一定のリスクがともないます。運用によって生じた利益・損失について、筆者は一切責任を負いません。

投資や資産運用は必ず、ご自身の責任と判断のもとで行うようにお願いいたします。

1. まず知っておきたい!新NISAの基本と仕組み

新NISAを理解する第一歩は「制度の枠組み」を押さえることです。

泉

泉ここでは2024年に始まった新制度の概要と、投資枠の特徴について整理します。

2024年に始まった新NISAとは?

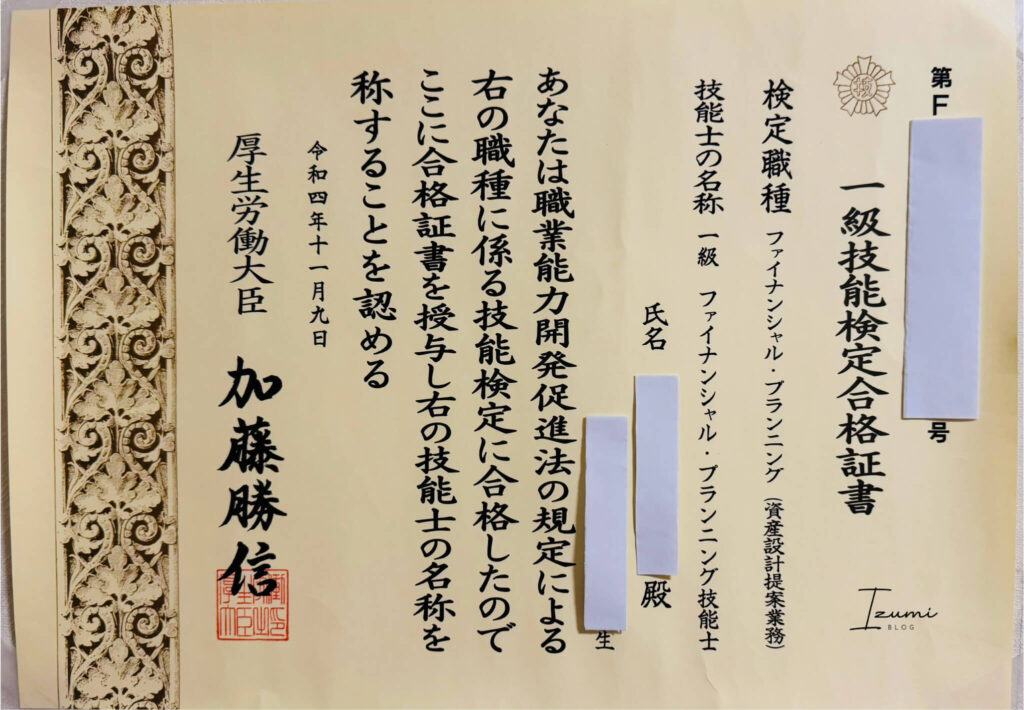

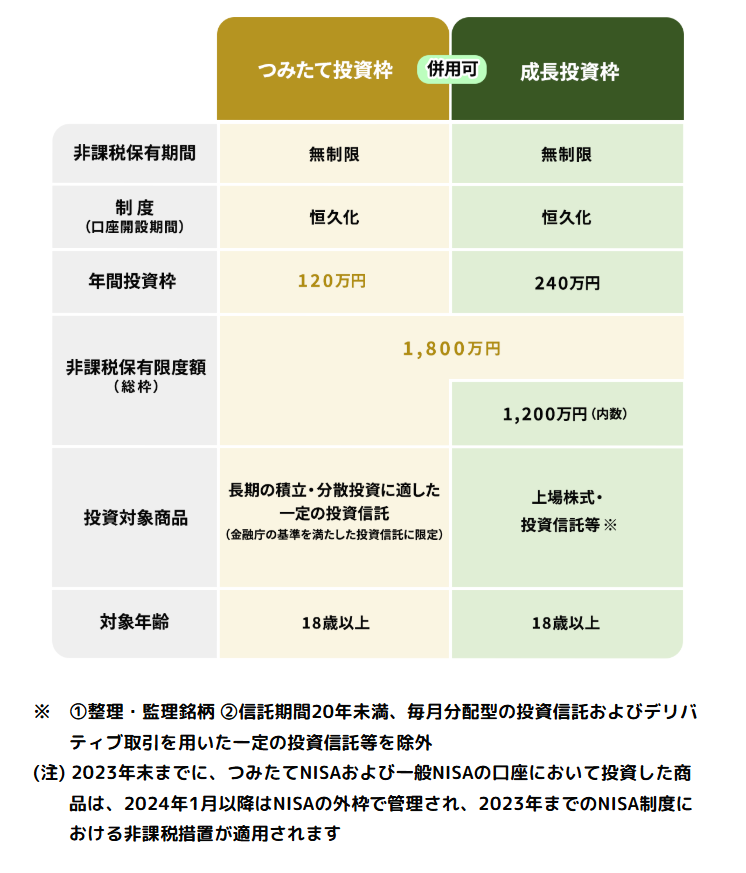

<新NISA概要>

引用|金融庁:NISAを知る

新NISAは、投資で得た利益に税金がかからない国の制度です。

通常、株や投資信託の利益には約20%の税金がかかりますが、この制度では非課税となります。

2024年から従来の「一般NISA」と「つみたてNISA」が一本化され、より使いやすい形に再編されました。

非課税枠が拡大し、投資可能期間も無期限となったことで、資産形成の選択肢として多くの人に開かれた仕組みです。

つまり、新NISAは「誰でも参加しやすく、長く続けやすい」制度として進化したのです。

新NISAは「非課税で投資できる」制度よ。税金がかからないから、長く続けるほど効果が大きくなるの。

なるほど!税金がゼロって聞くだけで、ちょっと安心できるね。

「つみたて投資枠」と「成長投資枠」の違い

| 投資枠 | 主な投資対象 | 投資スタイル | 年間上限額 | 向いている人 |

|---|---|---|---|---|

| つみたて投資枠 | 長期積立向けの投資信託(金融庁指定) | ✅ コツコツ型(自動積立) | 年120万円 | 初心者、忙しくて手間をかけたくない人 |

| 成長投資枠 | 株式・ETF・REITなど幅広い商品 | ✅ 自由度高め(選択型) | 年240万円 | 投資経験者、個別株に挑戦したい人 |

新NISAには「つみたて投資枠」と「成長投資枠」の2つがあります。

つみたて投資枠は、金融庁が厳選した長期・分散投資向けの投資信託に限定され、毎月一定額をコツコツ積み立てられる点が特徴です。

一方、成長投資枠では、株式やETFなど幅広い商品に投資できるため、自分の投資スタイルに合わせやすいのが魅力です。

この2つを組み合わせることで「堅実に育てるお金」と「成長を狙うお金」を両立できます。

初心者でも、自分の目的に応じて柔軟に資産形成を進められるのが大きな強みです。

つみたて投資枠はコツコツ型、成長投資枠はチャレンジ型。この2つを組み合わせるのがポイントね。

目的に合わせて分けられるから、投資に慣れてない人でも使いやすそうだね。

生涯投資枠1800万円&非課税無期限のポイント

新NISA最大の魅力は「非課税で投資できる金額と期間」が大幅に拡充されたことです。

1人あたりの生涯投資枠は1800万円、そのうち成長投資枠は1200万円まで利用可能です。

さらに、保有期間は無期限なので、利益が出てもいつ売却しても税金はかかりません。

例えば通常なら100万円の利益に約20万円の税金が発生しますが、新NISAでは全額が手元に残ります。

時間を味方につけて資産を育てられるのは、長期投資を考える人にとって非常に大きなメリットです。

1800万円という大きな枠と無期限の非課税は、新NISAの最大の魅力よ。時間を味方にできるの。

期限を気にしなくていいのはうれしいね。焦らず自分のペースでできそう!

2. 知って安心!新NISAのデメリットと注意点

新NISAは魅力的な制度ですが、注意点を知らないまま始めると後悔につながることもあります。

ここでは、特に見落としやすい4つのデメリットを整理して解説します。

元本保証はない|投資リスクの基本を押さえる

新NISAを利用して投資する商品は、株式や投資信託が中心です。

これらは値動きによって元本割れ、つまり投資額が減るリスクがあります。

銀行預金のように必ず元本が戻るわけではなく、市場の変動によって一時的に資産が目減りすることも避けられません。

例えば、相場が急落すれば評価額が大きく下がる可能性もあります。

ただし、長期的に分散投資を行えばリスクを和らげられるのも事実です。

新NISAを使う際は「必ず増えるわけではない」という基本を理解しておくことが安心につながります。

投資には必ずリスクがあるわ。値動きで元本割れすることもあるけれど、長期分散で抑えられるのよ。

投資に「絶対安心」はないんだね。でも工夫次第で怖くなくなるのか!

損益通算や繰越控除ができないデメリット

| 📝 用語 | 📖 意味 | 🏦 課税口座 | 🟢 新NISA |

|---|---|---|---|

| 損益通算 | 利益と損失を相殺して課税額を減らす制度 | ✅ 利用できる | ❌ 利用できない |

| 繰越控除 | 損失を翌年以降3年間に繰り越せる制度 | ✅ 利用できる | ❌ 利用できない |

通常の課税口座では、損失と利益を相殺して税金を軽減する「損益通算」や、損失を翌年以降に繰り越して控除する「繰越控除」が認められています。

しかし、新NISAでは利益が非課税である代わりに、この仕組みを利用できません。

例えば、他の投資で100万円の損失が出ても、新NISA口座内の利益と相殺することはできないのです。

非課税のメリットと引き換えに「損失を税金でカバーできない」点は見落とされがちです。

この仕組みを理解しておくことで、もし損失が出ても慌てずに対応できます。

新NISAは非課税の代わりに、損をしても税金上の救済措置がないの。そこは覚えておきたいわね。

なるほど!メリットと引き換えに、そういう制約があるんだね。

スイッチング不可で商品変更に制約あり

iDeCoのような制度では「スイッチング」という方法で、持っている商品を売って別の商品に移すことが可能です。

これによりライフステージや投資方針の変化に合わせて柔軟に運用ができます。

しかし新NISAでは、同じ年の非課税枠を使い切っている場合、売却後にすぐ別の商品を購入することはできません。

枠が復活するのは翌年になるため、実質的にスイッチングは不可となります。

投資戦略を途中で変えたいときに不便さを感じる人もいます。

非課税枠の使い方を計画的に考えておくことが重要です。

新NISAはiDeCoと違って、途中で自由に切り替えられないの。翌年まで待つ必要があるのよ。

計画的に選ばないと「しまった!」ってなっちゃいそうだね。

海外転勤時に新NISA口座はどうなる?

新NISAは、日本に住んでいる18歳以上の人が対象です。

そのため海外に転勤・移住すると非居住者となり、新規の買付はできなくなります。

ただし、SBI証券や楽天証券など一部の金融機関では、最長5年間は既存の資産をNISA口座で保有し続けることが可能です。

とはいえ、金融機関によって対応が異なるため、利用先によっては口座を閉じる必要が出る場合もあります。

また、保有はできても新規投資は制限される点に注意が必要です。

海外赴任の可能性がある人は、口座開設時に事前確認をしておくことが安心につながります。

海外に住むと新規投資はできないけれど、5年以内なら保有は続けられる場合があるの。証券会社ごとに違うのよ。

なるほど〜。海外赴任がありそうな人は事前にチェックが必要だね。

3. 実はこんなにある!新NISAのメリット

新NISAにはデメリットもありますが、それを上回るほど多くのメリットがあります。

ここでは特に初心者が安心して使える6つの魅力を紹介します。

18歳以上なら誰でもスタートできる安心感

新NISAは、日本に住んでいる18歳以上であれば誰でも利用できます。

手続きも難しくなく、証券会社や銀行で専用の口座を開設するだけで始められます。

これにより、学生や社会人、主婦など幅広い層が資産形成に取り組めるようになりました。

たとえば、20代で小額から始めれば時間を味方に大きな資産形成につながりますし、40代以降でも非課税のメリットを活かして老後資金づくりに活用できます。

つまり、人生のどのタイミングからでも利用しやすい制度であることが、新NISAの大きな強みです。

18歳から利用できるから、早く始めればその分だけ資産形成のチャンスが広がるのよ。

学生のうちから始められるなんてびっくり!将来の差も大きそうだね。

運用益がずっと非課税!節税効果の大きさ

| 💵 利益額 | 🏦 課税口座(税率20.315%) | 🟢 新NISA |

|---|---|---|

| 10万円 | ❌ 約2万円が税金で差し引かれる | ✅ 税金ゼロ、10万円残る |

| 100万円 | ❌ 約20万円が税金で差し引かれる | ✅ 税金ゼロ、100万円残る |

| 1500万円 | ❌ 約300万円が税金で差し引かれる | ✅ 税金ゼロ、1500万円残る |

新NISAの最大の特徴は「非課税期間が無期限」である点です。

通常は株や投資信託で得た利益には約20%の税金がかかりますが、新NISAならこれがゼロ。

具体的には、1500万円の利益が出た場合、通常なら約300万円が税金で差し引かれますが、新NISAでは全額手元に残ります。

長期的に資産を増やすほど、この非課税効果は大きくなります。

つまり「節税しながら効率よくお金を増やせる」ことが、資産形成を考える人にとって非常に大きな魅力です。

通常は利益の20%が税金。でも新NISAなら非課税で全額手元に残せるのよ。

300万円の節税って聞いたらインパクトすごいね!

つみたて投資枠で「ほったらかし投資」が可能

つみたて投資枠では、長期運用に適した投資信託が対象商品として用意されています。

自動的に毎月決まった金額を積み立てる仕組みなので、投資のタイミングを気にせず続けられるのが魅力です。

また「ドルコスト平均法」により、価格が安いときは多く、高いときは少なく購入するため、長期的にはリスクを抑えられます。

仮に月1万円を10年以上続ければ、相場の波を受けても安定的な成果を得やすくなります。

忙しい人でも「ほったらかし」で資産が育つのは、新NISAの大きな安心材料です。

つみたて投資枠は自動で積立されるから、忙しい人でも続けやすいの。

放っておいてもコツコツ増えていくって安心だね!

成長投資枠で幅広い商品に投資できる

成長投資枠では、上場株式やETF、REIT(不動産投資信託)など多様な商品を選べます。

これにより、投資信託だけでなく個別株など自分に合った投資スタイルを実践できるのが特徴です。

たとえば、積立投資で基盤を作りつつ、成長投資枠で自分の関心ある企業の株を購入する、といった使い分けが可能です。

投資初心者でも、まずは少額から成長投資枠を利用することで投資の幅を広げられます。

柔軟な選択肢があることは、新NISAを続けやすくする大きなメリットです。

株式やETFまで選べるから、経験に合わせて挑戦できるのが魅力よ。

投資の幅が広がると、自分に合ったやり方が見つけやすいね!

少額100円から始められる気軽さ

新NISAは、わずか100円から投資をスタートできます。

まとまった資金がなくても、日々のおこづかいの一部を使って始められるのでハードルが低いのが特徴です。

たとえば、コンビニでのちょっとした出費を我慢して投資に回すだけで、資産形成の一歩を踏み出せます。

小額からでも長期間続ければ、複利の効果によって大きな差が生まれます。

「投資はお金持ちだけのもの」という先入観を崩し、誰でも気軽に参加できるのが新NISAの魅力です。

100円からでも投資できるから「投資はお金持ちだけのもの」という誤解をなくせるのよ。

それなら私のおこづかいでも始められる!

ライフイベントに合わせて柔軟に資金を動かせる

新NISAで投資した資産は、必要になればいつでも売却して現金化できます。

さらに、売却した分は翌年に非課税投資枠が復活するため「一度使ったら終わり」ではありません。

たとえば結婚やマイホーム購入で資金が必要になったときに一部を取り崩し、落ち着いたら再び投資を再開することも可能です。

これにより、将来のライフイベントと両立させながら資産形成を続けられるのです。

柔軟に使える制度だからこそ、安心して長期投資を続けやすくなります。

結婚や教育費など必要なときに取り崩して、また再投資できる柔軟さも新NISAの魅力よ。

ライフイベントと両立できるなら、安心して続けられるね。

4. 後悔しない!新NISAを上手に活用する3つのコツ

新NISAを賢く使うには、制度の理解だけでなく「続けやすい工夫」が欠かせません。

ここでは初心者でも安心して実践できる3つのポイントを紹介します。

長期投資で「複利効果」を味方につける

新NISAは非課税保有期間が無期限のため、長期的な運用に最も力を発揮します。

長く投資を続けることで「複利効果」が働き、利益を再投資するたびに資産の増え方が加速します。

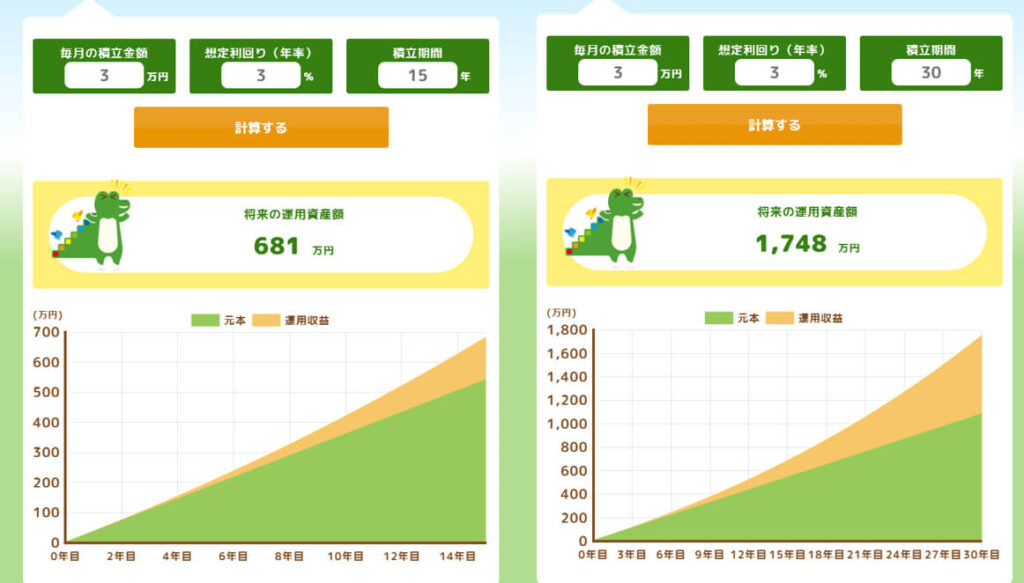

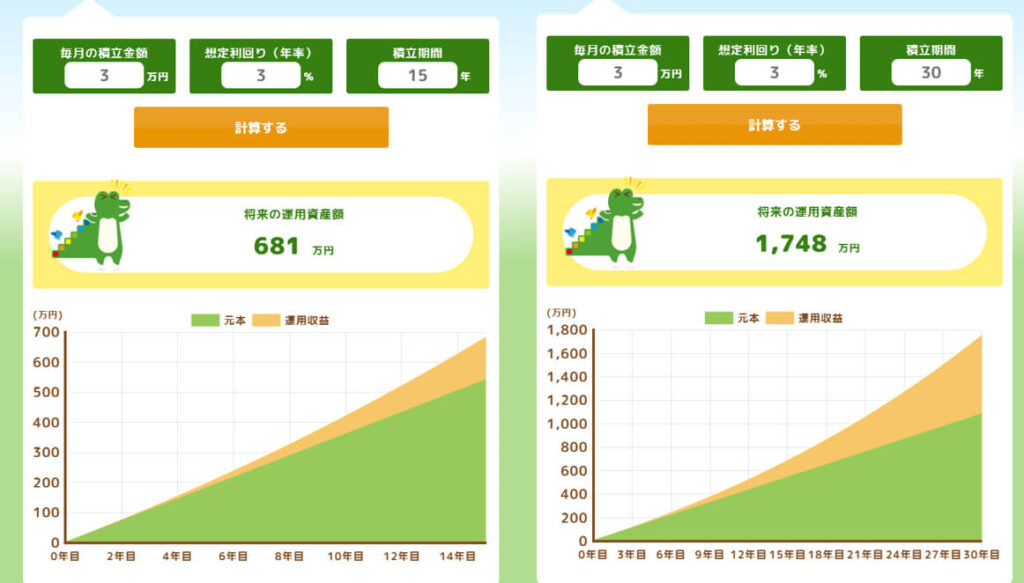

引用|金融庁:つみたてシミュレーター

仮に、毎月3万円を30年間積み立てた場合、元本1,080万円に対して約670万円のリターンになる可能性もあります。

金融庁のシミュレーションからも、運用期間が長くなるほど運用収益の割合が増えていくことが分かります。

短期で成果を追うより、時間を味方につけることが大切です。

新NISAを活用するなら「じっくり育てる姿勢」が成功のカギになります。

複利は時間が長いほど効果が大きいわ。新NISAの無期限制度とは相性抜群なの。

時間を味方にできるってすごいね!

余裕資金を使って安心して投資を続ける

投資は無理のない範囲で続けることが最も重要です。

新NISAでは年間投資枠が大きく用意されていますが、全てを使い切る必要はありません。

まずは生活費や急な出費に備えるお金を確保し、そのうえで余裕資金を投資に回すのが安心です。

具体的には「生活費1.5か月分+緊急資金6か月分」を確保してから投資を始めると不安が減ります。

資金管理を整えたうえで投資をすることで、相場が下がっても焦らずに続けられるのです。

投資は余裕資金で行うことが大前提よ。不安を抱えずに続けるためにも大切ね。

生活費を守ったうえでなら、気持ちもラクに続けられそう!

単元未満株で株式投資のハードルを下げる

株式投資は通常100株単位での購入が必要ですが、単元未満株なら1株から購入できます。

SBI証券や楽天証券などでは新NISAの成長投資枠を利用して、国内株を1株単位で購入できる仕組みがあります。

例えば有名企業の株も数百円から買えるケースがあり、少額で個別株投資を体験できるのです。

最初は投資信託だけでなく、単元未満株で株の動きを学ぶのも効果的です。

小さく始めて慣れていけば、無理なく投資の幅を広げられます。

1株から投資できる単元未満株なら、初心者でも株式投資を体験しやすいの。

それなら試しに少しずつ挑戦できるね!

まとめ|新NISAのメリットとデメリットを理解して一歩を踏み出そう

ここまで新NISAの仕組みやメリット・デメリットを整理してきました。

最後に大切なポイントを振り返りつつ、行動につなげるヒントをまとめます。

・新NISAは「完璧」ではないが、強力な制度

・少額から始めて知識と経験を積もう

・迷ったらまず証券口座を開設して一歩を踏み出そう

新NISAは「完璧」ではないが、強力な制度

新NISAは非課税のメリットが大きい一方で、元本保証がない、損益通算ができないなどの制約もあります。

万能な制度ではありませんが、長期投資や少額投資に取り組みやすく、資産形成を後押しする強力な仕組みであることは間違いありません。

大切なのは「制度の限界を理解したうえでどう活用するか」です。

リスクを知っておけば、不安に振り回されずに安心して投資を続けられます。

新NISAは万能ではないけれど、資産形成を強力に支えてくれる制度なの。

なるほど!メリットもデメリットも理解しておけば、安心して使えるね。

少額から始めて知識と経験を積もう

投資に慣れていない人は、いきなり大きな額を投じる必要はありません。

新NISAでは100円から始められるため、まずは少額で試すことが可能です。

小さな金額でも投資を続ければ「値動きに慣れる」「複利の効果を体感する」といった経験が積めます。

知識や経験が増えることで、自然と投資額を増やす自信もつきます。

資産形成はマラソンのようなもの。焦らず小さな一歩を積み重ねることが、将来の安心につながります。

少額からでも始めれば、投資の経験値が確実に増えていくのよ。

まずは小さく!これなら私でもできそうだよ。

迷ったらまず証券口座を開設して一歩を踏み出そう

新NISAを活用するには、まず証券会社や銀行でNISA口座を開設する必要があります。

口座開設自体は無料で、すぐに投資を始める必要もありません。

「投資をやるか迷っている」状態でも、とりあえず口座を作っておけばスタートラインに立てます。

準備が整えば、いつでも自分のタイミングで始められるのです。

迷っている時間が長いほど、非課税で運用できる期間を逃してしまいます。

最初の一歩を踏み出すことで、未来のお金の不安は少しずつ和らいでいきます。

口座を作るだけならリスクはないわ。準備しておけば、始めたいときにすぐ行動できるの。

最初の一歩は「口座開設」からだね!

Q&A

- 新NISAの基本的な仕組みを簡単に教えてください

-

新NISAは2024年から始まった、投資で得た利益が非課税になる制度です。「つみたて投資枠」と「成長投資枠」の2つを組み合わせて利用でき、1人あたりの生涯投資枠は1800万円。保有期間も無期限なので、長期的な資産形成に有利な制度となっています。

- 新NISAにはどんなデメリットがありますか?

-

主なデメリットは以下の4つです。

- 元本保証がない(値動きで資産が減る可能性がある)

- 損益通算や繰越控除ができない

- 年内のスイッチングができない

- 海外転勤時には利用に制限がある

制度を正しく理解しておけば、不安を抱えずに活用できます。

- 新NISAを利用するメリットは何ですか?

-

新NISAの大きなメリットは次の通りです。

- 運用益が無期限で非課税になる

- 少額100円から投資を始められる

- つみたて投資枠で自動的に積立できる

- 成長投資枠で幅広い商品を選べる

- ライフイベントに合わせて柔軟に取り崩し・再投資ができる

特に「長期×非課税」の効果が大きく、将来の資産形成を強力にサポートします。

- 新NISAを上手に活用するコツはありますか?

-

効果的に活用するには、次の3つを意識しましょう。

- 長期投資を心がけて複利効果を最大化する

- 必ず余裕資金で投資を行い、安心して続けられる環境をつくる

- 単元未満株を活用して少額から株式投資を体験する

無理なく小さく始めることが、失敗しない一番の近道です。